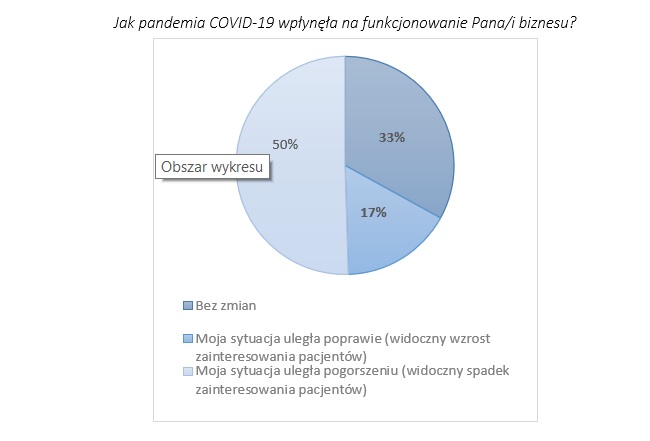

Z badania przeprowadzonego przez Laboratoires Vivacy Polska w marcu 2021 roku wynika, że niemal 50 proc. ankietowanych lekarzy specjalizujących się w medycynie estetycznej przyznaje, że okres pandemii COVID-19 nie przyniósł negatywnych skutków w ich działalności, a 17 proc. zauważyło poprawę swojej sytuacji.

Poza standardowymi wizytami lekarskimi, niemal od początku pacjenci mogli korzystać z systemu konsultacji i porad online. Lekarze przygotowywali również webinaria dla pacjentów, co stanowiło kolejną formę wsparcia i opieki pomiędzy standardowymi wizytami w gabinecie.

– Jednocześnie możemy zaobserwować nowe zjawiska społeczne, które mają bezpośredni wpływ na rosnące zainteresowanie zabiegami z zakresu medycyny estetycznej. Mimo home office i możliwości uczestniczenia w spotkaniach online z włączoną kamerą, to jak czujemy się sami ze sobą staje się dla nas jednym z ważniejszych aspektów naszego życia – mówi Joanna Szendzielorz, prezes Laboratoires Vivacy Polska.

Dodaje, że lekarze w badaniu wskazują, że wśród problemów, z jakimi zgłaszają się pacjenci w ostatnich miesiącach, coraz częściej pojawiają się problemy skórne twarzy m.in. takie jak trądzik czy wysypka. Ma to najczęściej związek z obowiązkiem noszenia maseczek ochronnych.

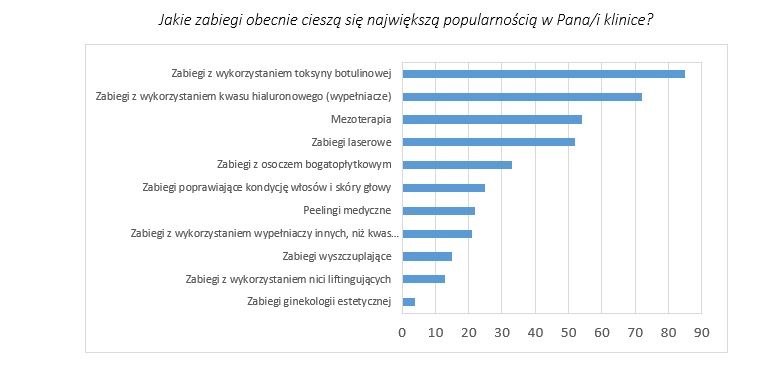

Lekarze uczestnicy badania wskazują też, że dzisiaj pacjenci najchętniej decydują się na zabiegi wykorzystaniem toksyny botulinowej (83 proc.) i kwasu hialuronowego (70 proc.), a także mezoterapię (52 proc.).

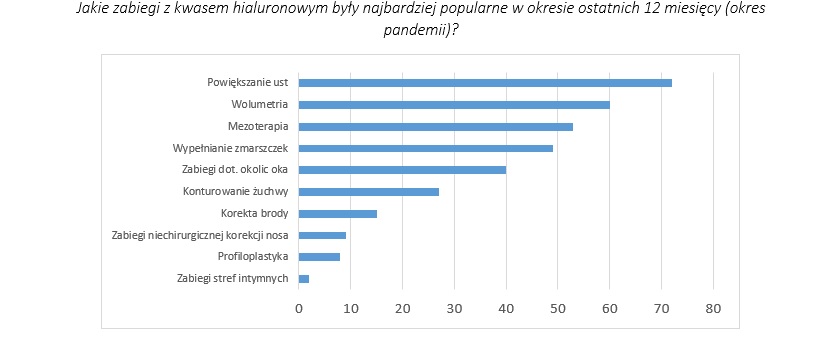

Z kolei ci, którzy decydowali się na zabiegi z wykorzystaniem kwasu hialuronowego, najczęściej wybierali powiększenie ust (prawie 70 proc.), wolumetrię, czyli modelowanie owalu twarzy (58 proc.), mezoterapię (51 proc.) oraz wypełnianie zmarszczek (48 proc.).

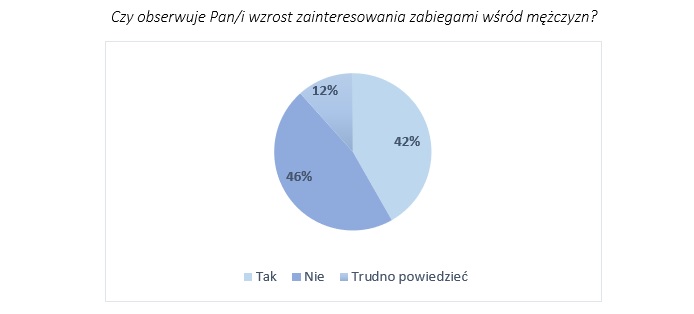

42 proc. lekarzy wykonujących zabiegi z zakresu medycyny estetycznej zauważyło wzrost zainteresowania zabiegami wśród mężczyzn. Również mężczyźni, pracujący zdalnie zdecydowali się bardziej o siebie zadbać i coraz częściej odwiedzają gabinety medycyny estetycznej.

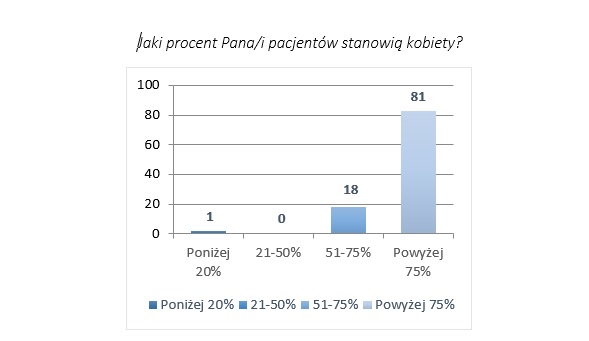

Zabiegi estetyczne cieszą się niesłabnącą popularnością wśród kobiet. 81 proc. ankietowanych lekarzy przyznało, że kobiety stanowią obecnie ponad 75 proc. wszystkich pacjentów zgłaszających się do ich gabinetów.

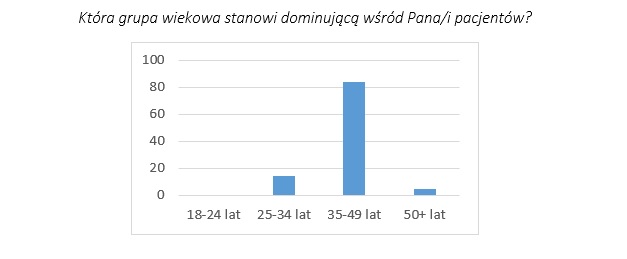

Chociaż dla większości lekarzy niezmiennie dominującą grupę pacjentów stanowią osoby z tzw. Power Generation - aktywni zawodowo i świadomi swoich potrzeb 35-49-latkowie, to jednak lekarze coraz częściej obserwują wzrost zainteresowania w tzw. generacji Millenialsów (25-34 lata). Dzieje się tak w szczególności dzięki rozwojowi sieci społecznościowych, które mają bezpośredni wpływ na podejmowanie decyzji o poprawie swojego wyglądu.

Badanie było zrealizowane w marcu 2021 roku na próbie 103 lekarzy specjalistów w zakresie medycyny estetycznej w całej Polsce, w tym wśród prowadzących własną praktykę lekarską (80) oraz współpracujących z klinikami (23).