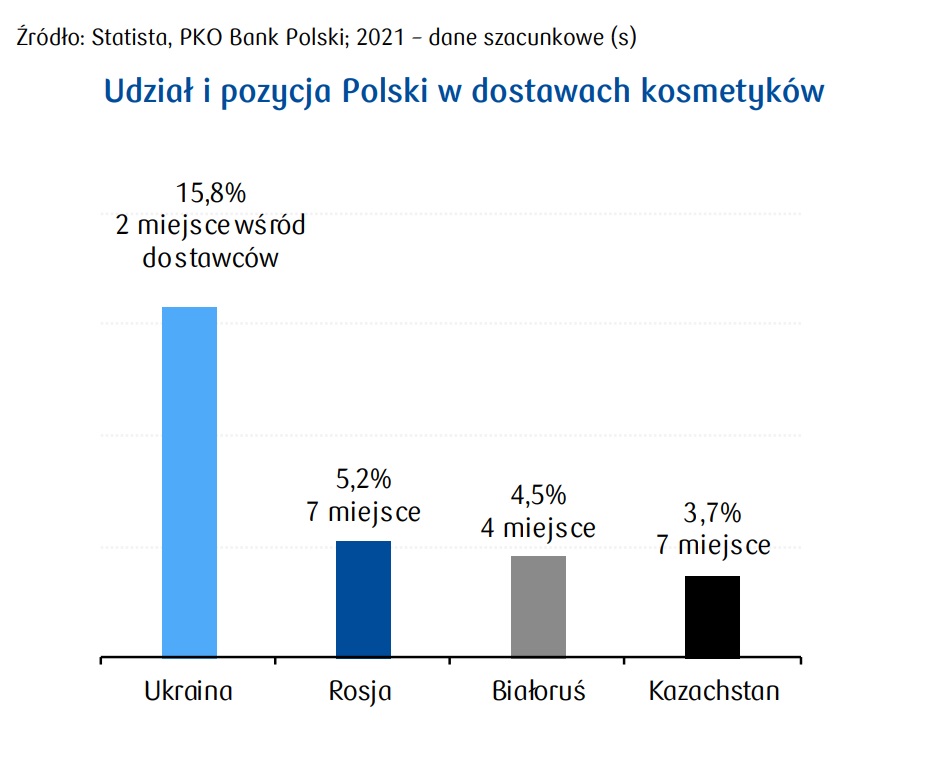

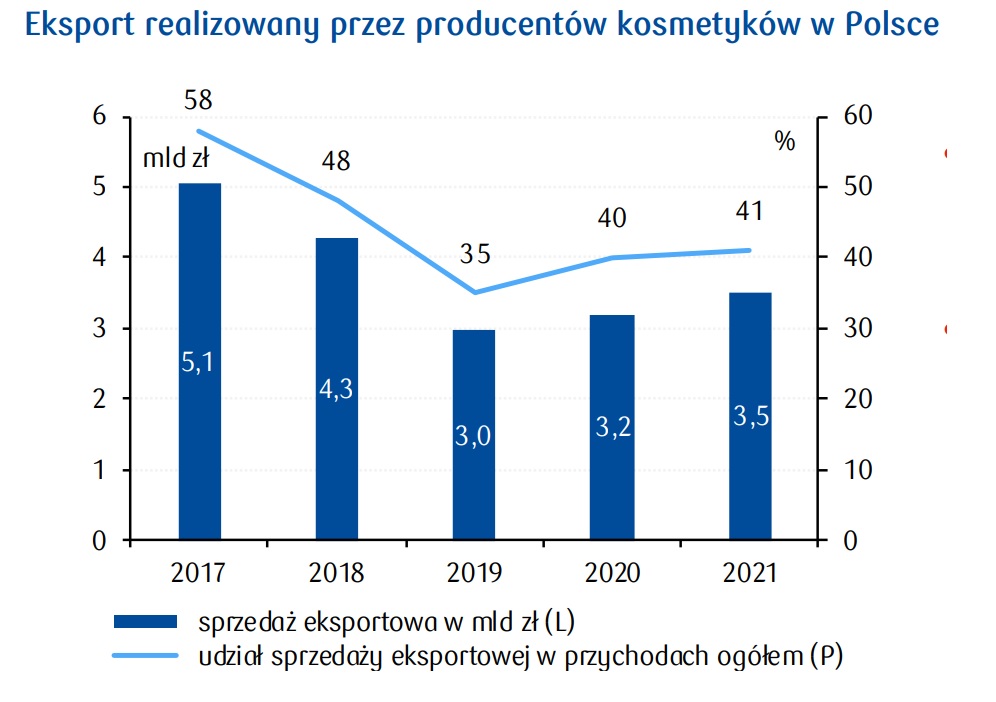

Zawieszenie przez polskich eksporterów działalności w Ukrainie, wstrzymanie wysyłki produktów do Rosji i Białorusi oraz ewentualne problemy z transportem do Kazachstanu znajdą odzwierciedlenie w ograniczeniu przychodów firm. Poniesione koszty związane z produkcją negatywnie odbiją się na ich wyniku finansowym – wynika z najnowszego raportu Departamentu Analiz Ekonomicznych PKO BP.

Obecna sytuacja geopolityczna będzie skutkować koniecznością przeorientowania działalności eksportowej krajowych producentów i szukaniem odbiorców na innych rynkach.

Perspektywicznym kierunkiem eksportowym dla polskich kosmetyków jest Azja Południowo Wschodnia, gdzie wraz ze wzrostem populacji i zamożności zwiększa się zapotrzebowanie na kosmetyki i artykuły higieny osobistej. Coraz większą popularnością cieszą się tam produkty naturalne, bazujące na składnikach organicznych, przeznaczone do pielęgnacji skóry i włosów oraz kosmetyki dla dzieci i mężczyzn. Rozwój e-commerce stwarza szanse zaistnienia markom niszowym, wytwarzanym poza wielkimi światowymi korporacjami.

Odrobieniu strat w handlu zagranicznym może sprzyjać zwiększenie sprzedaży na rynku krajowym, w tym w sklepach niewyspecjalizowanych, jak dyskonty, supermarkety i hipermarkety. Chociaż pogorszenie nastrojów konsumentów związane z silnie rosnącą inflacją może ograniczać sprzedaż krajową kosmetyków i skierować popyt na tańsze produkty, to zniesienie wszystkich ograniczeń związanych z pandemią oraz napływ Ukraińców do Polski będą sprzyjać zakupom kosmetyków do makijażu i pielęgnacji skóry.

Zawieszenie działalności w Rosji przez wielu światowych producentów może przynieść zwiększenie produkcji w polskich oddziałach zagranicznych firm. Avon Beauty Products Company LLC wstrzymał eksport produktów wytwarzanych w Rosji, a dostawy do krajów Europy Wschodniej przejęła polska fabryka firmy zlokalizowana w Garwolinie. Także Oriflame Holding AG przeniósł znaczną część produkcji z Rosji do Polski oraz zakładów w Chinach i Indiach.

Po agresji Rosji na Ukrainę większość drogerii i sklepów niewyspecjalizowanych wycofała ze sprzedaży rosyjskie i białoruskie kosmetyki. Niektóre artykuły wciąż pozostają w ofercie mniejszych sklepów internetowych, jednak konsumencki bojkot towarów oznaczonych kodami kreskowymi zaczynającymi się od cyfr 46 (towary rosyjskie) oraz 48 (towary białoruskie) może doprowadzić do zaprzestania ich sprzedaży. Rosyjskie kosmetyki marek Fitocosmetic, Eo Laboratoire, Planeta Organica, Nevskaya Cosmetica, Organic Shop, Ecolatier, Cafe Mimi, Faberlic, Spasta, Splat, Natura Siberica, Organic People czy Babuszka Agafia cieszyły się w Polsce sporą popularnością jako alternatywa dla droższych kosmetyków naturalnych z innych krajów. Bojkot rosyjskich i białoruskich artykułów jest szansą na zajęcie miejsca na półkach sklepowych przez krajowe kosmetyki.

Wyzwaniem dla krajowych producentów będzie także przebudowanie łańcuchów dostaw opakowań i surowców, które są sprowadzane m.in. z Ukrainy oraz silny wzrost kosztów energii elektrycznej i gazu. Wśród komponentów dla branży kosmetycznej znaczną rolę odgrywa olej słonecznikowy oraz alkohol ze zbóż i buraków. Olej słonecznikowy występuje przede wszystkim w kosmetykach zapobiegających starzeniu się skóry oraz przeznaczonych do pielęgnacji cery problematycznej. Z kolei etanol może pełnić funkcję konserwującą ze względu na swoje działanie przeciwdrobnoustrojowe, wzmacnia on także absorpcję substancji czynnych do głębszych warstw skóry. Rosja i Ukraina wspólnie odpowiadają za ok. 75 proc. światowego eksportu oleju słonecznikowego oraz 30 proc. pszenicy i jęczmienia. Załamanie na globalnym rynku zbóż i roślin oleistych odbija się na cenach i dostępności surowców, co z pewnością przełoży się na wyższe koszty produkcji kosmetyków.

Firma konsultingowa Bain & Company oszacowała, że wyższe ceny surowców, energii oraz papierowych, szklanych i wykonanych z tworzyw sztucznych opakowań (produkty branż energochłonnych) podniosły koszty produkcji w europejskim przemyśle kosmetycznym średnio o 25-30 proc.

Mimo wielu wyzwań stojących przed producentami kosmetyków, perspektywy krajowej branży w najbliższych latach pozostają dobre. Wysoka jakość kosmetyków i konkurencyjne ceny powinny utrwalić pozycję polskich produktów na krajowym i unijnych rynkach oraz pozyskać nowych odbiorców poza Europą.

Przeczytaj również: Polska branża kosmetyczna odczuwa negatywne konsekwencje wojny w Ukrainie [DANE PKO BP]