Od kilku miesięcy Polacy zaciskają pasa i ograniczają zbędne wydatki, dlatego czeka nas skromny Dzień Zakochanych. Zdecydowana większość obchodzących Walentynki – aż 61 proc. – przeznaczy na nie mniej niż 100 zł. Jedynie co dziesiąty badany planuje wydatki powyżej 200 zł, głównie są to osoby młode, między 15. a 29. rokiem życia – mówi Anna Szwedowska, konsultantka w GfK. Zadziwiająco, jedną z najrzadziej planowanych randek na walentynki są wyjścia na masaż, do SPA, lub do sauny; wybierze je zaledwie 5 proc. Polaków.

Przyjrzałyśmy się zatem ofertom małych i dużych sieci drogerii, perfumerii, dyskontów spożywczych i niespożywczych, żeby sprawdzić, jakie promocje i oferty czekają w tym roku na konsumentki i konsumentów. Wygląda na to, że jak co roku w zestawieniach królują zapachy (87 proc. ofert), kosmetyki do makijażu (66 proc. ofert), akcesoria do pielęgnacji i makijażu (47 proc.ofert) i gotowe zestawy prezentowe ( 91 proc. ofert). Na uwagę zasługuje także drogeria erotyczna i gadżety z tej samej kategorii — znaleźć je można w 35 proc. ofert. O rosnącym rynku takich produktów pisałyśmy w tekście Rynek produktów sexual wellness rośnie wraz z liberalizacją społeczeństwa.

Rossmann

Popularna sieć drogerii proponuje specjalną selekcję walentynkowych produktów — głównie upominków w rodzaju kubków, skarpetek, bielizny i pluszaków — ale w ofercie znalazły się także kosmetyki marki Eloy; kule i sole do kąpieli, ale także akcesoria (np. luterka, szczotki i gąbki do makijażu).

Poza tym sklep zachęca do zakupu charytatywnych lizaków: “Masz już kartkę z walentynkowymi życzeniami, ale przydałoby się jeszcze coś słodkiego? Zajrzyj do nas po kolorowe lizaki. Cały dochód z ich sprzedaży wspomoże podopiecznych Szlachetnej Paczki! Lizaki wykonała dla nas Manufaktura Cukierków. Jeden lizak kosztuje 5 zł. Kolorowe słodkości nie tylko pięknie prezentują się w duecie z walentynkowym prezentem, ale również pomagają mniej zamożnym rodzinom! W jaki sposób? Cały dochód z ich sprzedaży przekażemy na projekt społeczny – Szlachetna Paczka”.

Dealz

Dyskont niespożywczy Dealz jak zwykle zaskakuje eklektycznym zestawieniem produktów w swojej gazetce walentynkowej; znajdziemy w niej między innymi promocję 1+1 na produkty kosmetyczne, w tym na licencji Wonder Woman i Disney.

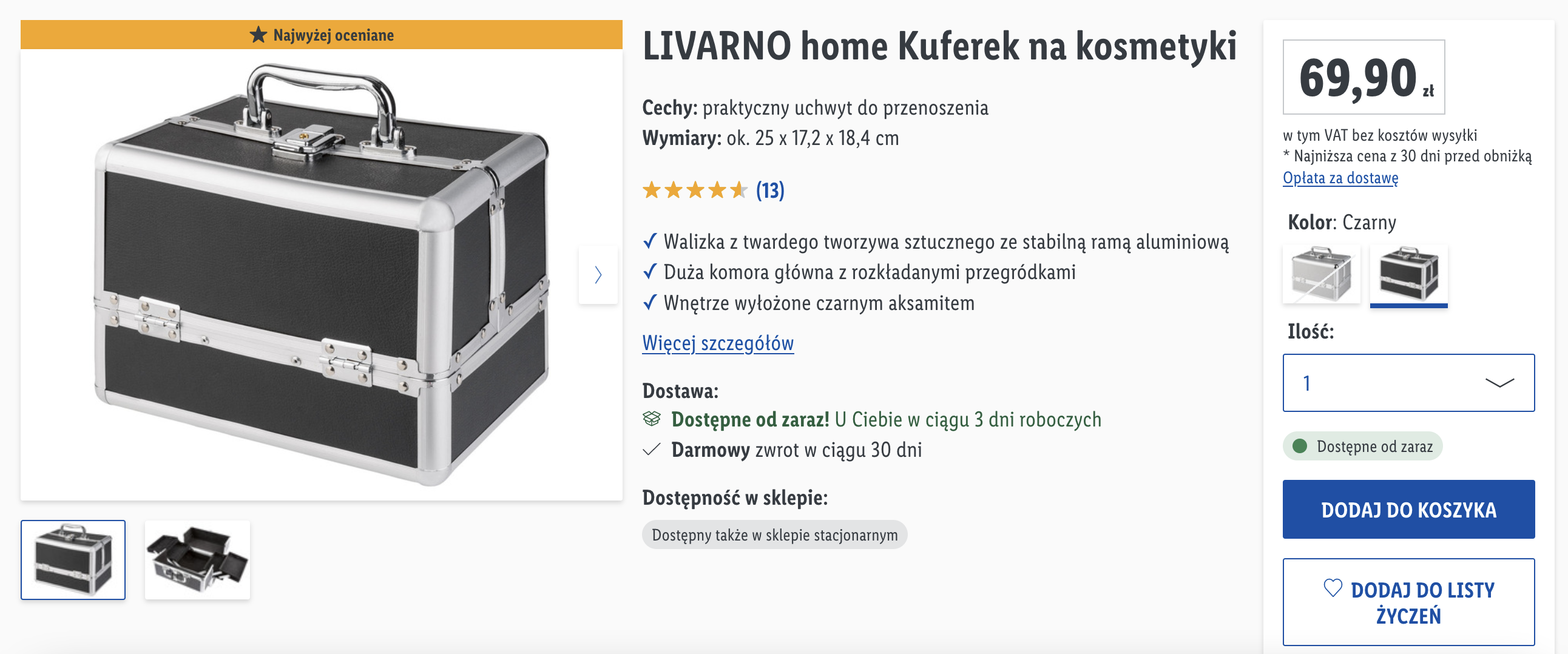

Lidl

Dyskont spożywczy w tym roku w swojej kolekcji walentynkowej oferuje głównie bieliznę — ale znalazło się w niej miejsce dla pojemnego kuferka na kosmetyki i akcesoria.

Biedronka

Biedronka również kieruje konsumentki i konsumentów w kierunku akcesoriów: w sekcji z ofertą tymczasową znaleźć można szczotki do włosów i ciała, zestawy do manicure, lokówki czy falownice.

Sephora

Sieć perfumerii proponuje w ramach akcji Makijaż i pielęgnacja od 99 zł zestawienie produktów popularnych marek (Fenty Beauty, Anastasia Beverly Hills, Smashbox, Biotherm i inne), a wśród Zapachów od 249 zł znaleźć można perfumy i wody brandów Yves Saint Laurent, Chloé, Prada, Valentinco czy Marc Jacobs.

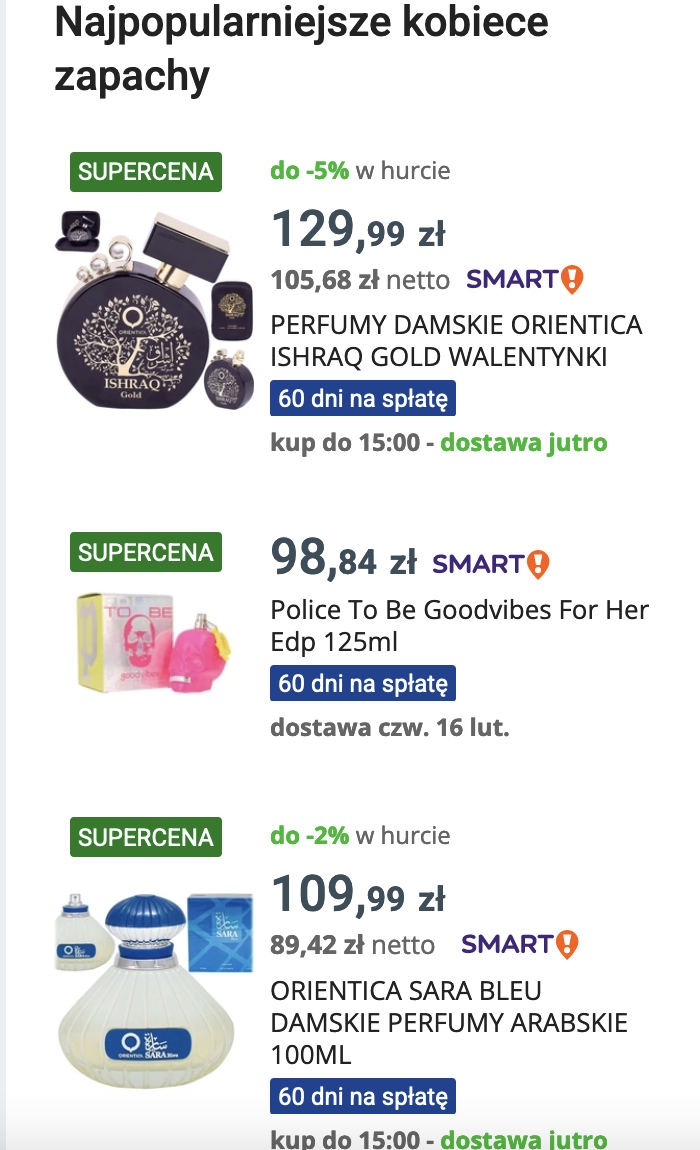

Allegro

Najpopularniejsza w Polsce platforma ecommerce zestawiła na stronie głównej 12 kategorii prezentowych, w tym Zestawy kosmetyków dla niego i Zapachy dla niej. Szczególnie promowane są najpopularniejsze wśród klientek perfumy i wody, ale także akcesoria do pielęgnacji i stylizacji włosów. Wśród produktów na stronie głównej walentynkowej drogerii jest także sekcja z drogerią erotyczną; znajdują się w niej żele, lubrykanty, perfumy z feromonami i olejkami do masażu.

Drogeria Pigment

Oferta Love Story to zestawienie marek i produktów kojarzących się ze zmysłową przyjemnością; seria Miłość od Czterech Szpaków, kosmetyki do makijażu ust Glam Shop, makijaż i pielęgnacja od Paese, suplementy diety i kosmetyki Health Lab oraz olejek Veoli Botanica.

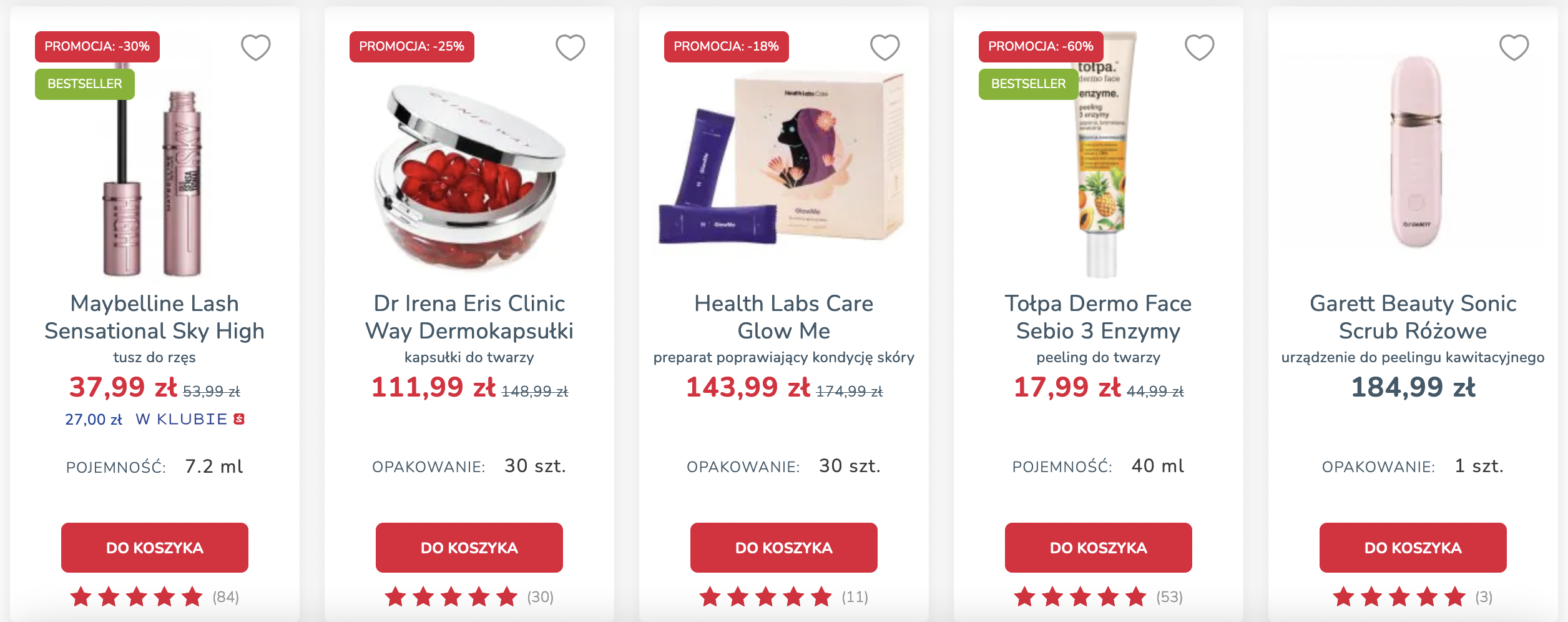

Hebe

Hebe w ramach oferty walentynkowej oferuje kosmetyki do makijażu w atrakcyjnych cenach — marki kwalifikujące się w ramach promocji to między innymi Nyx, Neonail, Claresa, Paese, Gosh, Kiko, w7, Maybelline i inne.

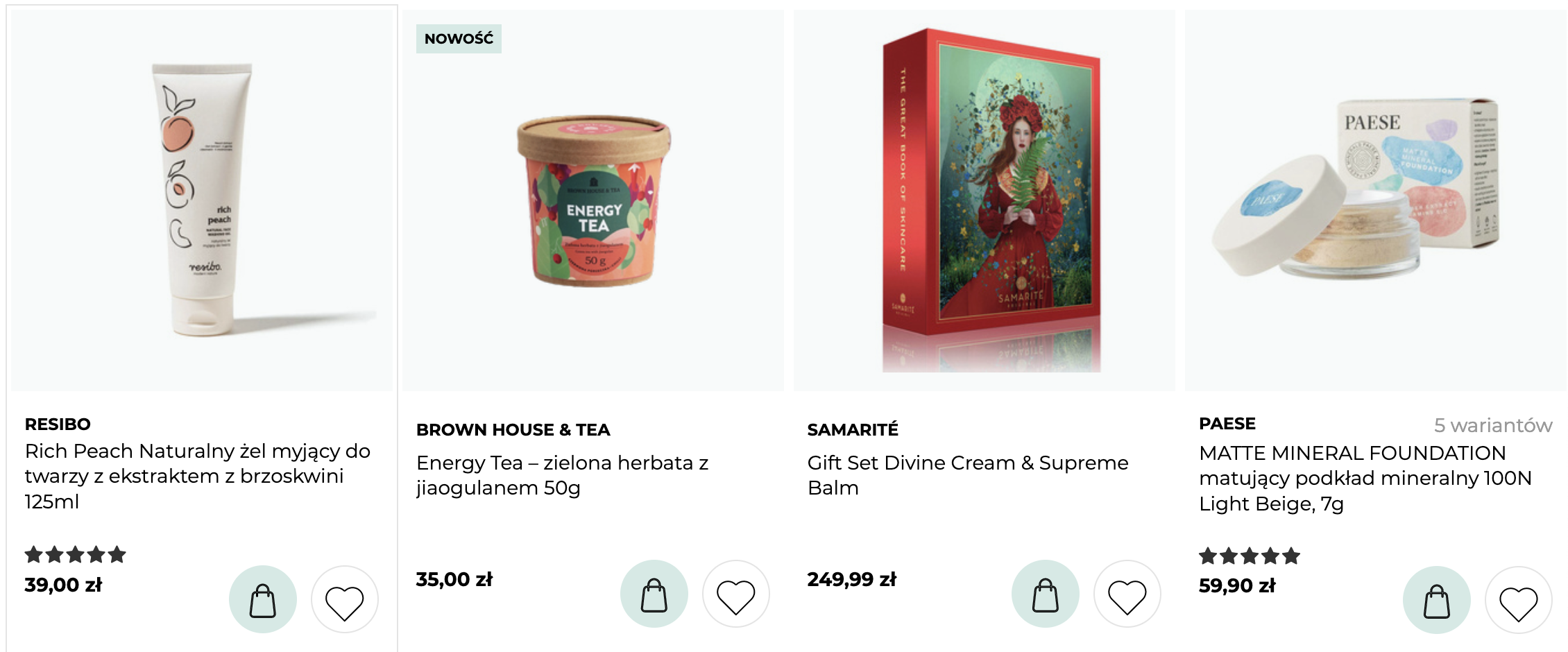

Mintishop

Drogeria internetowa Mintishop promuje ideę selflove — po co czekać na prezent od kogoś innego, jeśli można zrobić go sobie samej? Pod hasłem #selflove znajduje się bardzo szerokie zestawienie produktów; akcesoria do makijażu i pielęgnacji, kosmetyki do makijażu i pielęgnacji włosów, lakiery hybrydowe, suplementy diety, świece i wiele więcej.

Drogeria Natura

W ramach akcji Zapachowe Love klienci i klientki mogą zakupić perfumy i wody toaletowe takich marek, jak Fila, Calvin Klein, Sorvella, Hugo Boss, BI-ES czy Joop!

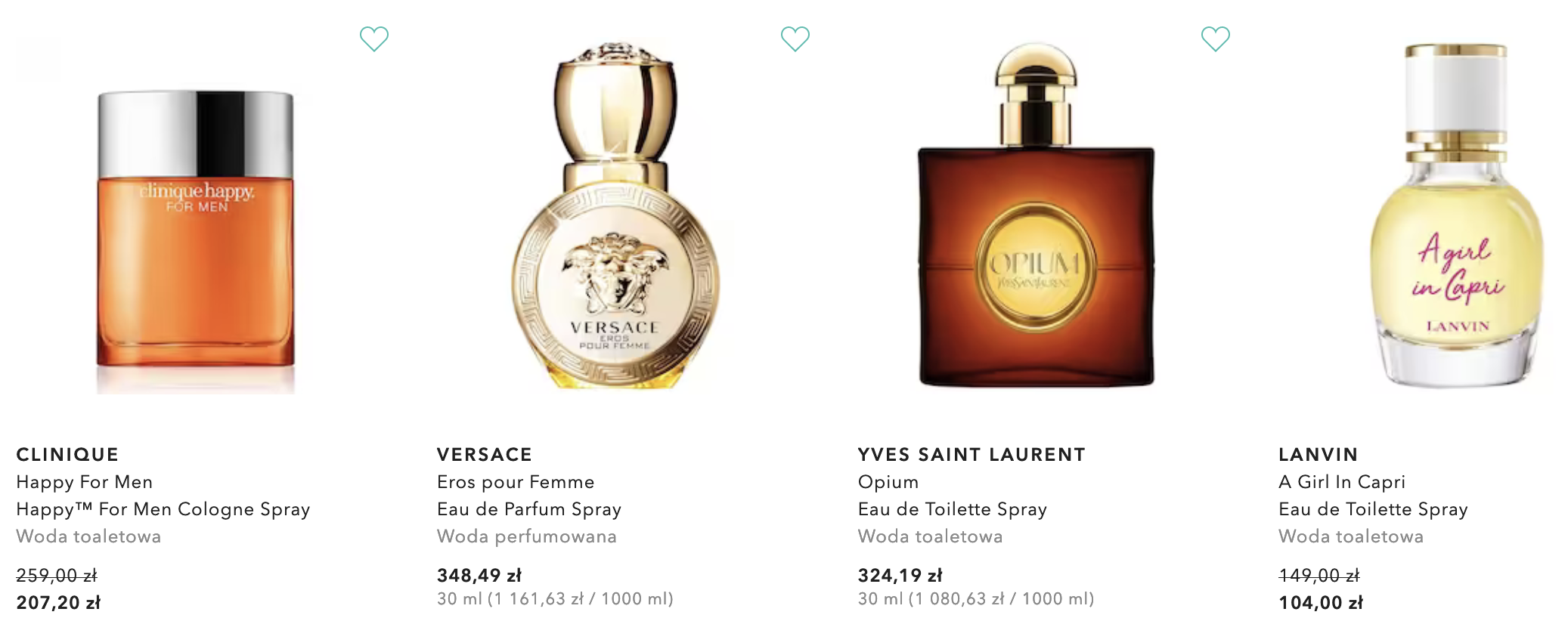

Notino

Ta sieć perfumerii ma jedną z najszerszych i najciekawszych ofert walentynkowych; klienci i klientki mogą zaopatrzyć się w zapachy męskie, damskie i unisex (w tym Mugler, Versace, Hugo Boss i Lacoste), akcesoria erotyczne Satisfyer i Lelo, zestawy kosmetyków Aveda, Moroccanoil, Korres i The Real Techniques, oraz wiele innych propozycji prezentowych z ofert marek ekonomicznych i luksusowych. Poza tym Notino świadczy również usługę grawerowania flakonów perfum i wód toaletowych na życzenie oraz pakuje zamówienia na prezent.

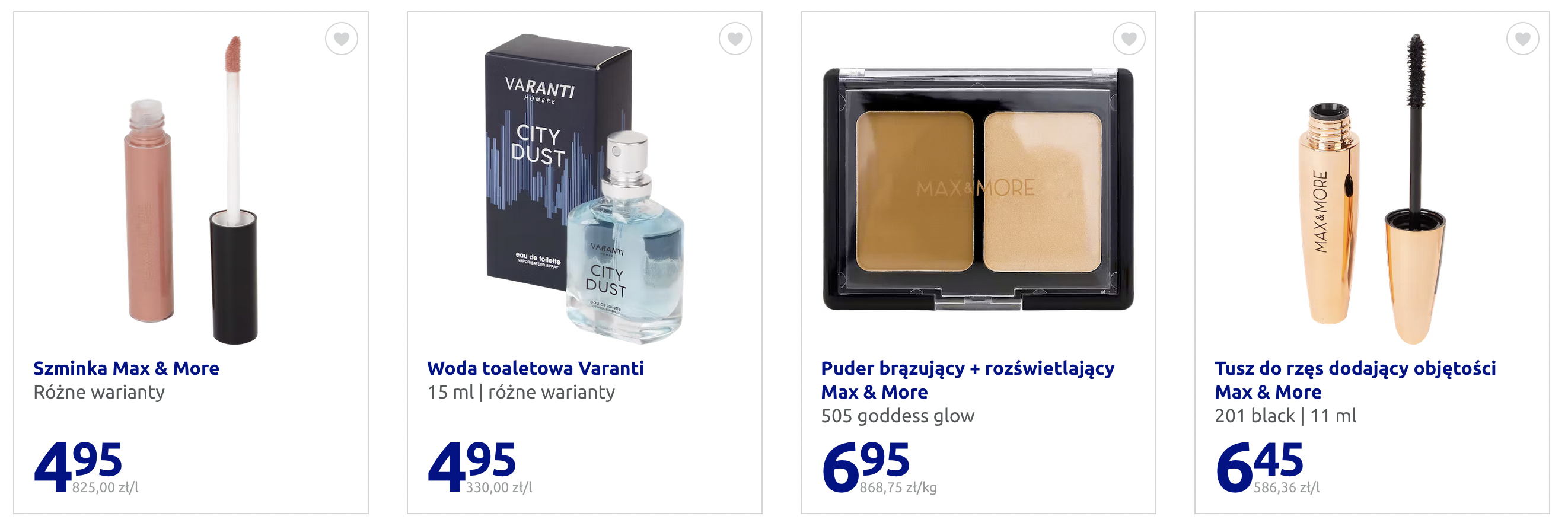

Action

Holenderska sieć sklepów proponuje konsumentom i konsumentkom kolekcję kosmetyków do makijażu i pielęgnacji oraz akcesoriów w bardzo przystępnych cenach. Wśród marek można znaleźć Niveę, Figenzi, Max & More, Varant i ELLE.

Douglas

Sieć perfumerii oferuje rabat w wysokości 20 proc. na konkretne produkty, w tym zapachy takich marek jak Paco Rabanne, Yves Saint Laurent, Ariana Grande, Armani, Carolina Herrera i Lancôme. Poza tym, Douglas proponuje darmową dostawę od 149 zł i bezpłatnego pakowanie na prezent.

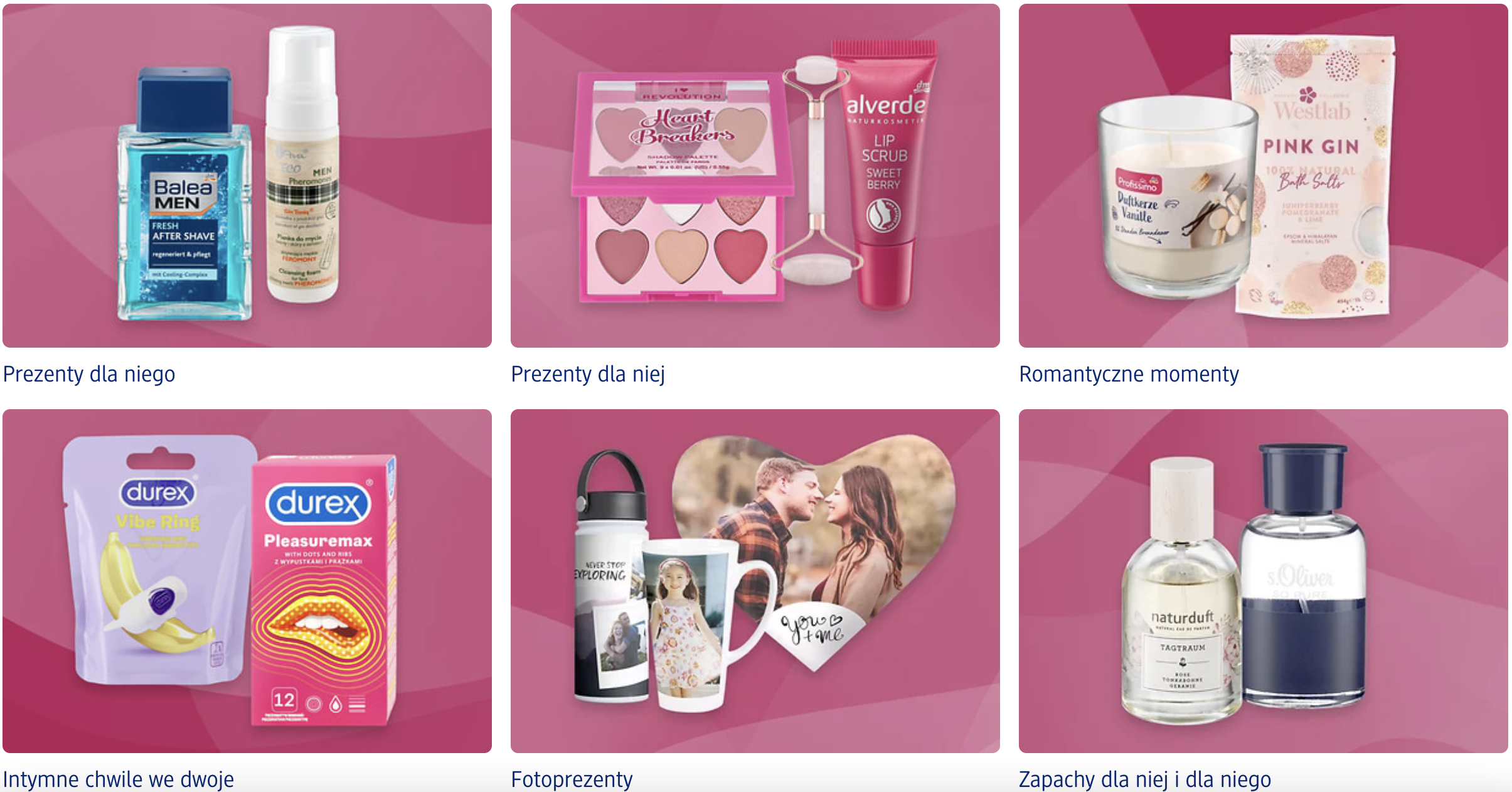

dm drogeriemarkt

Podobnie jak w wypadku Drogerii Natura, drogerie dm dzielą swoje produkty na kilka kategorii, w tym prezenty dla niego, dla niej, zapachy dla niego i dla niej, oraz drogerię erotyczną.

Damarsklep

Internetowy sklep Damarsklep proponuje bardzo oryginalną promocję; przy zakupie produktów marki Apis za minimum 129 zł konsument czy konsumentka może wybrać sobie walentynkowy gadżet Apis za 1 grosz.

Cocolita

Bardzo obszerną ofertą walentynkową może się pochwalić drogeria Cocolita. Sklep oferuje rabaty do 40 proc. na wybrane produkty w ramach akcji Zrób sobie Walentynki, w tym kosmetyki i akcesoria marek Ecocera, Maybelline, Nacomi, Hean, Cztery Szpaki, Anwen, Claresa i innych.

Drogerie Jasmin

Walentynki u Drogerii Jasmin są nie tylko dla dorosłych; w kategorii prezentowej znalazły się kosmetyki dla dzieci na licencji Psi Patrol, SpiderMan, Peppa Pig i Babyshark, ale także klasyczne zestawy prezentowe typu last minute, gotowe do podarowania ukochanej osobie.

SuperPharm

Apteki-drogerie SuperPharm mają dla swoich klientów i klientek klasyczny zestaw produktów prezentowych w promocji z rabatem do 50%; makijaż, pielęgnacja ciała, twarzy i włosów, suplementy diety, akcesoria do stylizacji włosów i pielęgnacji ciała, zapachy i wiele więcej.

Czytaj także: Kosmetyki i perfumy na czele listy walentynkowych prezentów