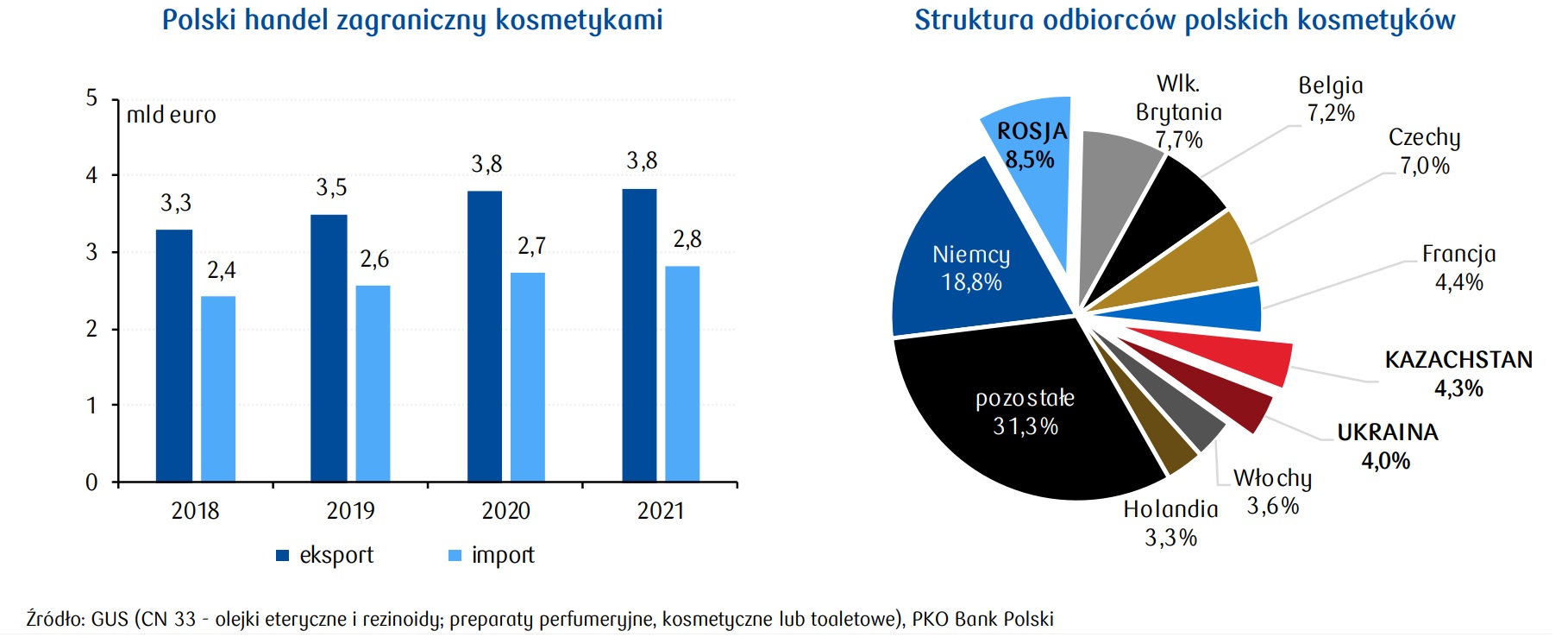

W 2021 Polska wyeksportowała do Rosji, Białorusi i Ukrainy produkty tej branży o łącznej wartości 495 mln euro, tj. ok. 13 proc. wartości eksportu kosmetyków do wszystkich krajów. Jeśli dodatkowo uwzględnimy Kazachstan, który nie jest objęty sankcjami, ale ze względu na problemy logistyczne (wojna w Ukrainie, sankcje obejmujące transport w Białorusi i Rosji, utrudnienia na kolei) eksport w tym kierunku może być utrudniony, to udział rynków zagrożonych spadkiem sprzedaży z Polski wynosił 17,2 proc. Oznacza to, że branża kosmetyczna jest bardziej narażona na negatywne efekty popytowe związane z wojną na Ukrainie niż większość pozostałych polskich branż przemysłowych (udział czterech analizowanych krajów w polskim eksporcie ogółem w 2021 wyniósł 5,9 proc.) - czytamy w najnowszym raporcie Departamentu Analiz Ekonomicznych PKO BP „Konsekwencje wojny w Ukrainie dla polskiej branży kosmetycznej".

Kosmetyki produkowane w Polsce ze względu na konkurencyjną cenę, szeroką gamę artykułów oraz wysoką jakość są popularne na rynkach wschodnich. W ostatnich latach Polska należała do największych dostawców kosmetyków do Rosji, Ukrainy i Białorusi. Agresja Rosji na Ukrainę z pewnością zmieni ten stan. Polscy producenci tuż po wybuchu wojny 24 lutego 2022 wstrzymali sprzedaż eksportową do Rosji oraz zadeklarowali wycofanie się z rynku rosyjskiego i białoruskiego.

Eksport do Ukrainy został ograniczony m.in. ze względu na zmianę potrzeb konsumentów. Działania wojenne zwiększyły zapotrzebowanie na wyroby podstawowe (mydło, szampony, żele pod prysznic oraz inne wyroby toaletowe), zmniejszając zakupy pozostałego asortymentu (perfumy, kosmetyki kolorowe do makijażu). Eksport jest utrudniony z uwagi na toczące się walki i problemy logistyczne.

Większość krajowych producentów podkreśla, że rynki wschodnie są dla nich ważne, lecz nie mają decydującego udziału w całościowym obrocie eksportu. Na pewno zaprzestanie działalności w Rosji i na Białorusi oraz ograniczenie wywozu do Ukrainy wiążą się z poniesieniem strat. Towary na te rynki były odpowiednio zapakowane, dedykowane tamtejszym konsumentom.

Obecna sytuacja geopolityczna będzie skutkować koniecznością przeorientowania działalności eksportowej krajowych producentów i szukaniem odbiorców na innych rynkach. Perspektywicznym kierunkiem jest Azja Południowo-Wschodnia, gdzie wraz ze wzrostem populacji i zamożności zwiększa się zapotrzebowanie na kosmetyki i artykuły higieny osobistej. Coraz większą popularnością cieszą się tam produkty naturalne, bazujące na składnikach organicznych, przeznaczone do pielęgnacji skóry i włosów oraz kosmetyki dla dzieci i mężczyzn. Rozwój e-commerce stwarza szanse zaistnienia markom niszowym, wytwarzanym poza wielkimi światowymi korporacjami.

Odrobieniu strat w handlu zagranicznym może sprzyjać zwiększenie sprzedaży na rynku krajowym, w tym w sklepach niewyspecjalizowanych, jak dyskonty, supermarkety i hipermarkety.

Rynek kosmetyków w Rosji, Białorusi i Ukrainie

Wartość rynku kosmetyków w Rosji, szacowana w 2021 na 12,5 mld euro, jest trzykrotnie wyższa niż w Polsce (3,9 mld euro). Wydatki per capita na kosmetyki w Rosji sięgają 85 euro, podczas gdy w Polsce 102 euro. Największy udział w strukturze sprzedaży ma segment kosmetyków do pielęgnacji osobistej oraz do pielęgnacji skóry. Łącznie stanowią one 68 proc. rosyjskiego rynku. Stosunkowo duży udział w rynku ma segment kosmetyków do makijażu (18 proc,).

Ukraiński i białoruski rynek kosmetyków są znacznie mniejsze, co wynika zarówno z mniejszej liczby ludności, jak i wyraźnie niższych wydatków per capita niż w Rosji. Wartość sprzedaży w Ukrainie w 2021 szacowana jest na 2,2 mld euro, co stanowi równowartość blisko 18 proc. rynku rosyjskiego, a w Białorusi zaledwie na 0,5 mld euro, czyli 4 proc. rynku rosyjskiego.

Przeczytaj również: Polacy solidarni z Ukrainą. Poważnie traktują bojkot firm, które nie opuściły rosyjskiego rynku