Dzień Kobiet, Pierwszy dzień wiosny, zbliżający się okres świąteczny to doskonałe okazje, aby przyciągnąć klientów do półek z kosmetykami. Drogerie nie próżnują i walczą o klientów złaknionych nowości i odświeżenia swoich pólek w łazience, planujących zmianę koloru włosów czy chcących zadbać o cerę zmęczoną zimowymi miesiącami.

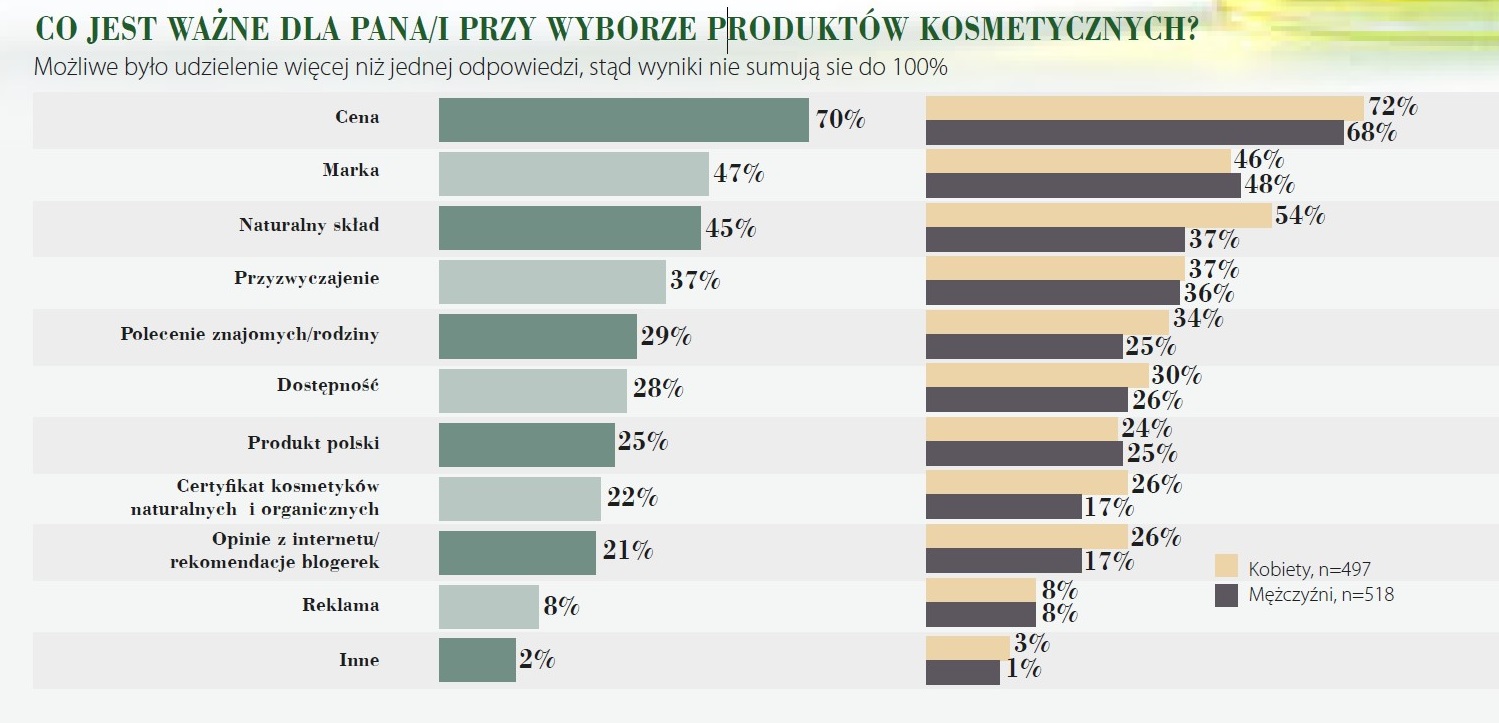

Drogerie walczą cenami. To przemyślany krok, bo dla większości konsumentów, co udowodniły badania przeprowadzone przez firmę Mands na zlecenie Wiadomości Kosmetycznych, cena jest najważniejszym impulsem do zakupów. Zadeklarowało to 70 proc. respondentów.

Badanie zostało przeprowadzone przez firmę Mands Badanie Rynku i Opinii dla„Wiadomości Kosmetycznych”, metodą CAWI, na ogólnopolskiej próbie 1015 internautów, reprezentatywnej ze względu na płeć, wiek oraz wielkość miejscowości, we wrześniu 2017 r.

Jak wynika z raportu KPMG "Zakupy Polaków na wyprzedażach", w trakcie trwających promocji i wyprzedaży Polacy najczęściej dokonują zakupu kosmetyków (58 proc. wskazań). Najważniejszym czynnikiem wpływającym na podjęcie decyzji zakupowej jest dla 3/4 Polaków atrakcyjna cena produktu. Nic dziwnego, że tegoroczna wiosenna oferta promocji w drogeriach też jest imponująca.

Drogerie Natura

Natura oferuje zniżkę na wszystkie zapachy -60 proc., make-up do - 40 proc, markę Veoli Botanics -30 proc, markę O’Herbal -25 proc do 4 marca, markę It’s skin -25 proc. do 8 marca. Maski dostępne są w promocji 2+1 za grosz. Produkty do pielęgnacji ciała kosztują teraz mniej o 35 proc, pielęgnacja twarzy o 40 proc., stylizacja włosów taniej o 36 proc, pielęgnacja włosów o 26 proc, a higiena ciała o 41 proc.

Drogerie Hebe

Hebe do 9. marca ma dwie duże promocje: -60 proc. na wszystkie zapachy damskie i -50 proc. na pielęgnację twarzy. Ponadto produkty wybranych marek np. Pantene, Aussie, Gilette są przecenione do 13. marca.

Drogerie Super-Pharm

Super-Pharm proponuje w dniach 1-8 marca 20 proc. zniżki na perfumy damskie oraz wybrane kosmetyki Bourjois w cenie niższej o 30 proc. Ponadto w promocji tusz Million Lashes L’Oreal -40 proc. i kosmetyki marki SVR 1 + 1 za grosz.

Drogerie Kontigo

W drogeriach Kontigo pielęgnacja twarzy do -40 proc., były też promocje na zakończenie zimy (w dniu 28 lutego).

Drogerie Jawa

Jawa oferuje do 4 marca zniżki na makijaż do -50 proc, perfumy do -40 proc. i produkty do włosów w promocji 2 plus 1 za grosz.

Drogerie Koliber

Osiem pomysłów na prezent na Dzień Kobiet mają Drogerie Koliber. Z tej okazji przygotowano osiem produktów w obniżonych cenach. Kupujący je mogą w tych drogeriach dostać również słodki upominek. Promocja trwa do 8 marca lub do wyczerpania zapasów.

Drogerie Rossmann

W Rossmannie promocje na wybrane produkty kosmetyczne potrwają do 7 marca.

Promocje niszczą marki

Zdaniem ekspertów taka strategia jest jednak krótkowzroczna, bo po okresie promocji obniżonej ceny zazwyczaj nie udaje się producentowi podnieść do wyjściowego poziomu.

- Szaleństwo nieustannych promocji powoduje, że znane marki sprzedawane są tylko wtedy, gdy promocja cenowa oscyluje wokół minus 50 proc. Pokazanie klientowi tak niskich cen to jak zarażenie się nieuleczalną chorobą - już nigdy nie będziemy zdrowi, możemy leczyć się tylko objawowo. Tak też jest z cenami. Raz pokazana niska cena już nigdy nie pozwoli na regularną i zadowalającą sprzedaż. Klient będzie czekał na cenę promocyjną i pójdzie tam, gdzie ją dostanie. Taka polityka promocyjna rujnuje marże handlowe i pozycjonowanie marek - komentuje Łukasz Barbacki z firmy Barbacki Consulting.