Odbicie nie będzie jednoznaczną hossą, ale raczej szansą na wzrost, z której skorzystać warto świadomie, zdając sobie sprawę z kondycji handlu: z jednej doświadczonego finansowo przez pandemię, niepewnego szybkości i trwałości odbicia – powrotu przyzwyczajeń zakupowych, borykającego się z wyższymi kosztami pracy i końcem kroplówki pomocy publicznej, a jednocześnie mającego w obliczu kłopotów możliwość łatwej restrukturyzacji i ucieczki od zobowiązań.

Handel zadłużony bardziej niż przed rokiem

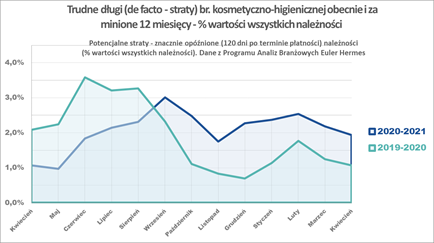

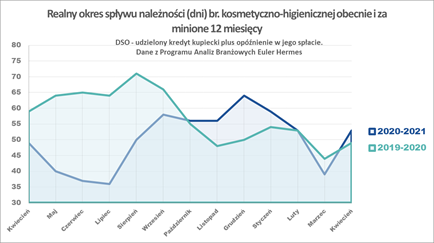

Z danych zebranych w najnowszym raporcie o sytuacji branży kosmetyczno-higienicznej przez ekonomistów Euler Hermes (pełen raport do pobrania) wynika, że okres obiegu należności (DSO) nadal nie jest tak krótki, jak na początku pandemii, wciąż przekracza minimalnie średni wskaźnik z ub. roku (kwiecień). Gorzej jest z trudnymi długami (należności przeterminowane ponad 120 dni)– wciąż ich poziom przekracza o ok. 1% poziom z ubiegłego roku (i jest to dwukrotna wartość), stanowiąc w I kwartale średnio około 2,7% wartości należności dostawców produktów kosmetycznych i higienicznych. Lockdown w miesiącach wiosennych nie sprzyjał tez bieżącej sprzedaży – należności bieżące zmniejszyły się ze średnio 92% wartości należności przed rokiem do ok. 87% w kwietniu.

Eksperci Euler Hermes wskazują, że pogorszenie wszystkich kluczowych wskaźników średniego spływu należności branży kosmetyczno-higienicznej sprawia, iż skumulowany wskaźnik moralności płatniczej jej odbiorców również spadł r/r z 84 punktów do 80 (kwiecień). Spadki popytu na kosmetyki nie rozkładały się równomiernie, a najmocniej dotknięte nimi były sklepy mniejsze, handel tradycyjny.

Popyt odbija, ale niektóre zmiany pozostają

Otwarcie handlu a także usług (czyli sektora beauty) to nie jedyne czynniki zmiany – powraca też gastronomia i turystyka a praca zdalna jest ograniczana. Z jednej więc strony dostępność handlu, a z drugiej większa ilość interakcji społecznych sprzyjać powinny powrotowi popytu na kosmetyki kolorowe. Mamy już sygnały o dużym popycie na kosmetyki do pielęgnacji włosów, kolejne (być może) będą dermo kosmetyki – także w związku z wakacjami, poprawia się popyt na marki luksusowe.

Konsumenci w minionych kwartałach ograniczali liczbę wyjść i różnicowanie sklepów – na korzyść dyskontów. Koncentracja dystrybucji jeszcze więc przyspieszyła, dyskonty mają duży udział w rynku oraz odnotowały największy, kilkunastoprocentowy wzrost wartości sprzedaży. Podobnie jest w okresie odbicia – popyt odbija, ale w pierwszej kolejności w kanałach sprzedaży, które i tak najmocniej zyskały w czasie pandemii: w e-commerce i dyskontach. Ostrożność i oszczędność konsumentów powoduje, że stosunkowo mniej jest zakupów impulsywnych, czemu sprzyja też rozwój e-commerce pozwalającemu porównywać ceny.

- Popyt jest istotny – zaskakujące dla wszystkich było tak szybkie i trwałe ograniczenie wydatków na kosmetyki upiększające, a skupienie się konsumentów jedynie na środkach czystości i detergentach. Nie mniej ważne dla dostawców powinno być gdzie i jak te ich zwiększone dostawy będą dystrybuowane na rynku. Jeśli poprzez kanały i formaty mocno dotknięte ograniczeniami w poprzednich, pandemicznych kwartałach, to może się okazać, że całkiem spora część placówek działać będzie z ograniczeniami (dostosowanymi do wyższych kosztów pracy i ograniczonego popytu) lub zamknie się na stałe. Przetrwały tak dużo i długo, ale nie zawsze równa się to dalszej determinacji w prowadzeniu biznesu. Zabraknąć może zarówno pomysłów, jak i środków na dalszą działalność wraz z wygasaniem programów pomocowych i rosnącym fiskalizmem – ocenia Paweł Tyszka, dyrektor Biura Oceny i Monitoringu Ryzyka w Euler Hermes.

Sprzedawać więcej, korzystać na odbiciu – tak, ale w sposób świadomy

Odbicie nie jest więc – przynajmniej dla wszystkich dostawców – hossą, ale raczej szansą na wzrost, z której warto skorzystać, ale w sposób świadomy i co za tym idzie – zaplanowany i bezpieczny. Korzystając m.in. z ubezpieczenia należności.

Skoro pewne przyzwyczajenia (np. kumulowania koszyków zakupowych z korzyścią dla dyskontów) mogą pozostać z nami na dłużej, to duża część handlu działać będzie w najbliższych miesiącach niejako w trybie „testowym”. Oczekując na powrót klientów i jednocześnie na bieżąco szacując przychody, szanse i ważąc dalsze decyzje – mówi Paweł Tyszka. Decydując się bez większych oporów na restrukturyzację z powodów czysto finansowych, ale także nierzadko marketingowych (efekt nowości – wyższa sprzedaż nowych placówek), korzystając z możliwości prawnych uproszczonego postępowania restrukturyzacyjnego i przyzwolenia jakie daje pandemia do wygaszenia działalności.

Zabezpieczenie sprzedaży jest niezbędne teraz bardziej, niż kiedykolwiek wcześniej – nie tylko chroniąc kapitał obrotowy w zmiennej sytuacji pokryzysowej, ale także pozwalając na bieżąco weryfikować kierunki zwiększania sprzedaży i oferować korzystniejsze, bo zabezpieczone, warunki kredytowania odbiorców. Aby nie być jedynie dostarczycielem na rynek kapitału obrotowego, ale samemu osiągnąć jego zwrot, zwłaszcza w obliczu kosztów ponoszonych w sektorze kosmetyczno-drogeryjnym – pędzie do nowości, zarówno funkcjonalnych, jak i pod kątem marketingowym, wymianie nawet 20-30% asortymentu co roku. Straty z tytułu braku płatności, zwłaszcza przy zwiększonej sprzedaży – a więc i ekspozycji kapitału własnego zagrozić mogą nakładom nie tylko na badania i rozwój, ale także na inwestycje w dystrybucję i marketing, tak istotne w branży.

- Straty wiążące się nie tylko z mocno opóźnionymi płatnościami, ale z redukcją lub całkowitym umorzeniem zobowiązań, stratą dla dostawców. Zawsze jest tak, że najwięcej restrukturyzacji i upadłości – a więc i strat dostawców ma miejsce nie na samym dnie kryzysu, ale na prostej po nim! – mówi Paweł Tyszka.

Sektor beauty – perspektywiczny, nastawiony na trwanie, ale z zaszłościami

Próg wejścia do handlu kosmetykami i detergentami czy do usług beauty – fryzjersko kosmetycznych nie jest wcale wysoki. Te drugie korzystają z reguły z długoletniej renomy i cieszą się zaufaniem powracających klientów, nie działa tu zwykle znany w handlu efekt nowości – zamykania i otwierania nowych placówek.

Trwanie, wykorzystywanie dobrej opinii (zwłaszcza obecnie, gdy można weryfikować je i dzielić się nimi w sieci) jest więc wpisane w charakter sektora usług. Na przeszkodzie stanąć mogą jednak kwestie finansowe – drugi i trzeci lockdown utrudniał nie tylko sprzedaż przez producentów produktów profesjonalnych, ale odciął usługodawców od bieżących przychodów.

Branży z pewnością pomogło wsparcie sektorowe w tarczy 9.0 dla sektora beauty, ale wypłaty następują w czerwcu (czyli z kilku miesięcznym opóźnieniem), a szacunki „Beauty Razem” wskazywały, że potrzeby branż są cztery razy wyższe niż zakładana pomoc. Tak jak i wszystkie inne usługi – dlatego stanowiły one największa grupę niewypłacalnych firm, z największa skalą problemów (wzrost niewypłacalności o +174% r/r w I kwartale 2021).

Warto więc zdecydować się na ubezpieczenie sprzedaży, nie tylko chroniąc się przed potencjalnymi stratami, ale i wspierając jednocześnie sprzedaż w walce o ten perspektywiczny sektor – zwiększając swoją konkurencyjność (m.in. przez możliwość oferowania korzystniejszych, dłuższych warunków kredytowania). Zachęcamy do zapoznania się z pełnym opracowaniem sytuacji sektora kosmetycznego w raporcie Euler Hermes