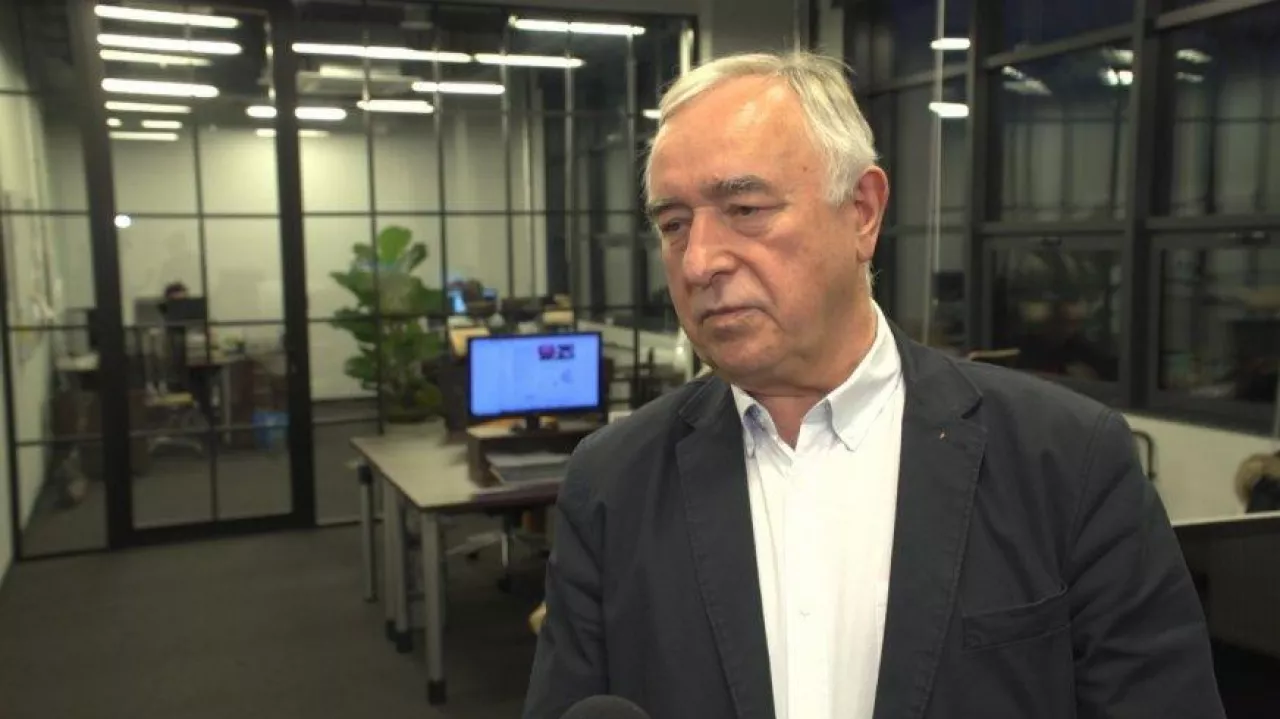

– W tym roku największym wyzwaniem dla polskiej gospodarki będzie poradzenie sobie z pogarszającą się koniunkturą w otoczeniu zewnętrznym, w gospodarce unijnej i światowej – mówi agencji informacyjnej Newseria Biznes dr Bohdan Wyżnikiewicz, prezes Instytutu Prognoz i Analiz Gospodarczych. – Są też wyzwania długookresowe, np. bardzo niska stopa inwestycji. Jeżeli chcemy być konkurencyjną gospodarką, która będzie się rozwijała i miała eksport na coraz wyższym poziomie, z dobrymi, chętnie kupowanymi artykułami, to jednak musimy zdecydowanie zwiększyć inwestycje. W tej chwili ich poziom w Polsce zaczyna być już zagrożeniem dla przyszłego wzrostu.

Polska gospodarka wydaje mieć się dobrze. W ubiegłym roku, jak wynika ze wstępnych szacunków Głównego Urzędu Statystycznego, PKB wzrósł o 4 proc. w ujęciu rocznym. Choć to o 1,1 pkt proc. mniej niż rok wcześniej, na tle innych europejskich gospodarek wciąż jest to szybkie tempo. Według Bohdana Wyżnikiewicza w 2020 roku spadnie ono nieco i będzie niższe niż założone przez rząd w ustawie budżetowej 3,7 proc.

– Polska gospodarka na tle krajów Unii Europejskiej, a szczególnie na tle krajów regionu, od dłuższego czasu znajduje się na tzw. pudle, czyli jest albo pierwsza, albo druga, albo trzecia. Mniejsze gospodarki niż Polska, takie jak rumuńska czy węgierska, a szczególnie gospodarki krajów nadbałtyckich, notują okresowo wyższe tempo wzrostu. Z kolei wzrost gospodarczy w Polsce utrzymuje się mniej więcej na zrównoważonym poziomie, przynajmniej w ostatnich latach tak było. I teraz, przy spowolnieniu, które ogarnia całą Europę, również będzie podobnie – podkreśla dr Bohdan Wyżnikiewicz.

Kołem zamachowym tego wzrostu jest konsumpcja, wynikająca głównie z coraz wyższych dochodów Polaków. Eksport netto, czyli przewaga eksportu nad importem, rośnie, ale głównie dzięki ograniczeniu importu. Jednak trzeci filar, czyli inwestycje, od kilku lat kuleje, bo szybkie zmiany w prawie powodują, że inwestorzy wstrzymują się z wydawaniem pieniędzy na rozwój. Do tego dochodzi problem niedostatku siły roboczej.

– Niedocenianym problemem i wyzwaniem dla gospodarki będzie doprowadzenie do stabilizacji na rynku pracy. Według polityków skoro mamy niskie bezrobocie, wzrost zatrudnienia i wynagrodzeń, to jest dobra sytuacja na rynku pracy, tymczasem największą barierą w kilku sektorach jest brak wykwalifikowanej siły roboczej – wskazuje dr Bohdan Wyżnikiewicz. – Z tego powodu może zmniejszać się produkcja czy usługi i również z tego powodu niektórzy inwestorzy nie podejmują nowych projektów z obawy, że jak je ukończą, to nie będzie można znaleźć ludzi do pracy. Jest też lekcja do odrobienia przez władze w sprawie większych ułatwień dla cudzoziemskich pracowników, zwłaszcza tych, którzy przyjeżdżają z Ukrainy.

Bezrobocie w grudniu 2019 roku wyniosło 5,2 proc. i jest to najniższy grudniowy odczyt w ciągu ostatnich trzech dekad. Minimalnie niższe było w październiku, ale zimą wskaźnik zwykle nieco wzrasta i jest to efekt sezonowy. Pracodawcy skarżą się na brak odpowiednio wykwalifikowanych kandydatów do pracy. W Polsce wciąż jest wysoki udział osób biernych zawodowo – w II kwartale 2019 roku wynosił 43,8 proc. ludności w wieku 15 lat i więcej. Z tego więcej niż jedną trzecią stanowiły osoby w wieku produkcyjnym (36,7 proc.). Ich aktywizacja mogłaby być sposobem na rozwiązanie problemu, podobnie jak automatyzacja produkcji i ułatwienia dla pracowników spoza Unii. Ostatnia kwestia jest o tyle pilna, że 1 marca dla pracowników spoza Wspólnoty otwiera się rynek niemiecki, oferujący znacznie wyższe płace, i przyciągnie część zatrudnionych w Polsce Ukraińców.