Ostatnie kwartały to czas szybkiego wzrostu PKB, dodatkowo bezrobocie jest na najniższym poziomie od 1990 roku. Przekłada się to na większy optymizm konsumencki Polaków, który jest obecnie wyraźnie powyżej średniej, nie tylko europejskiej, ale i globalnej. Odsetek osób uważających, że stan ich finansów osobistych w najbliższych dwunastu miesiącach będzie dobry lub bardzo dobry, wzrósł i w drugim kwartale 2018 roku wyniósł 62 proc.*

Ostatnie kwartały to czas szybkiego wzrostu PKB, dodatkowo bezrobocie jest na najniższym poziomie od 1990 roku. Przekłada się to na większy optymizm konsumencki Polaków, który jest obecnie wyraźnie powyżej średniej, nie tylko europejskiej, ale i globalnej. Odsetek osób uważających, że stan ich finansów osobistych w najbliższych dwunastu miesiącach będzie dobry lub bardzo dobry, wzrósł i w drugim kwartale 2018 roku wyniósł 62 proc.*

W ostatnich latach przyzwyczailiśmy się ponadto do tego, że kosmetyki są jedną z lepiej rozwijających się branż FMCG. Tempo wzrostu sprzedaży było szybsze niż tempo wzrostu nie tylko kategorii chemicznych czy papierowych, ale i kategorii spożywczych. Czy zatem dynamika sprzedaży koszyka kosmetycznego osiąga nowe, rekordowe poziomy? Otóż nie, gdy porównamy ostatnich dwanaście miesięcy (październik 2017 – wrzesień 2018) do analogicznego okresu w ubiegłym roku, to okaże się, że wartość koszyka kosmetycznego wzrosła o 4,4 proc., a zatem rosła wolniej niż w poprzednim roku (+4,9 proc.) i, co ważne, wolniej niż wartość koszyka spożywczego (+5,5 proc.)**.

Drogerie ciągle najważniejsze dla rynku kosmetyków

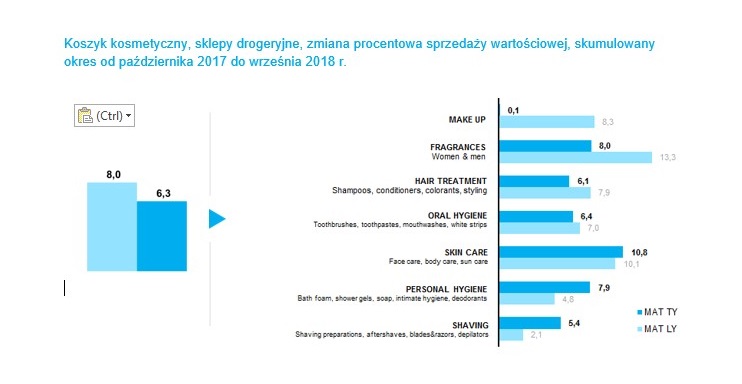

Zmianami w dynamice koszyka kosmetycznego w największym stopniu sterują sklepy drogeryjne, w nich realizowane jest niemal dwie trzecie sprzedaży wartościowej i blisko połowa ilościowej. Ich znaczenie jest zdecydowanie większe dla kategorii typu beauty, takich jak makijaż, zapachy czy pielęgnacja twarzy, niż dla kategorii związanych z podstawową pielęgnacją i higieną ciała. Dynamika sprzedaży w sklepach drogeryjnych jest wciąż wyższa niż w pozostałych kanałach, ale jednak nieco wyhamowała w ciągu ostatnich dwunastu miesięcy. Przyjrzymy się dokładniej, co za tym stoi.

Spada sprzedaż kosmetyków do makijażu

Analizując poszczególne kategorie rynku kosmetycznego, zobaczymy wyraźnie, że to produkty do makijażu, których wartość sprzedaży jest największa w koszyku kosmetycznym, są w największym stopniu odpowiedzialne za to spowolnienie. Wzrost sprzedaży podkładów, pudrów, cieni do powiek czy szminek był imponujący w ostatnich latach. Łatwo to wyjaśnić – przyczyniły się do tego intensywne akcje promocyjne prowadzone w sieciach drogeryjnych. Polacy są skłonni do wydatków w większym stopniu niż kiedyś, ale lubią wydawać sprytnie – w dalszym ciągu szukają atrakcyjnych okazji w sklepach. Mechanizmy te mają dużą skuteczność, jak się jednak okazuje, nie wystarczają, aby generować wysoki wzrost sprzedaży kolejny rok z rzędu. W ciągu ostatnich dwunastu miesięcy sprzedaż kosmetyków do makijażu była na stabilnym poziomie w porównaniu do ubiegłego okresu.

Maseczki do twarzy hitem

Patrząc na obroty drogerii, znajdziemy jednak też sporo kategorii kosmetycznych, które wysoki, często dwucyfrowy wzrost utrzymały również w 2018 r. Największą z tej grupy są kosmetyki do pielęgnacji twarzy. Dobre rezultaty odnotowały kremy, peelingi czy płyny do mycia twarzy, ale to jednak popyt na maseczki robi zdecydowanie największe wrażenie. Segment ten urósł o 45,7 proc.*** w ostatnich dwunastu miesiącach. Nie bez znaczenia jest w tym przypadku moda na azjatycką pielęgnację.

Poszukiwane skondensowane formuły

Inne kategorie rynku kosmetycznego, które dobrze rozwijały się zarówno w 2017, jak i w 2018 r., są związane z myciem i higieną ciała – są to żele pod prysznic, płyny do higieny intymnej, szampony czy odżywki do włosów. Również w tym przypadku wzrost w dużym stopniu wynika z zainteresowania konsumentów produktami, które charakteryzują się intensywniejszym, bardziej zaawansowanym działaniem. Przykładami takich produktów są maski odżywiające do włosów czy rozmaite olejki pielęgnacyjne. Jednocześnie bardzo dobrze radzą sobie te marki lub linie, które w swojej komunikacji starają się nawiązać do bardziej naturalnych, roślinnych składników. Jako konsumenci zwracamy coraz większą uwagę nie tylko na to, co jemy, ale i na to, co nakładamy na swoją skórę.

Lato dało impuls sezonowym kategoriom

Ostatni rok był też bardzo dobry dla produktów chroniących przed słońcem, wartość ich sprzedaży w sklepach drogeryjnych wzrosła o 20 proc. w porównaniu do 2017 r., w którym również osiągały wysoką, dwucyfrową dynamikę sprzedaży. Taki wynik nie zaskakuje, latem padały w Polsce rekordy pod względem wysokości temperatury, co spowodowało, że był to bardzo udany sezon dla producentów z tej kategorii, podobnie jak dla branży napojowej, piwnej czy lodowej.

Mydła w kostce znowu modne

Analizując sprzedaż w drogeriach, znajdziemy też takie kategorie, które jeszcze rok temu rozwijały się słabiej niż koszyk kosmetyczny, natomiast w 2018 roku wyraźnie przyspieszyły. Interesującym przykładem są mydła, które możemy podzielić na dwa segmenty. Pierwszy to mydła w płynie, których sprzedaż rosła zarówno w 2017, jak i w 2018 – są wygodne w użyciu, a polscy konsumenci bardzo cenią sobie takie produkty. Ponadto w segmencie tym pojawiają się nowe marki, często w wyższych niż średnia cenach, ale jednocześnie w ciekawych opakowaniach i, co chyba najważniejsze, podkreślające zawartość naturalnych składników w recepturach. Drugi z segmentów – mydła w kostce – nie radził sobie ostatnio najlepiej, rok temu jego sprzedaż wartościowa spadła o 4,6 proc, jednak ten trend zaczął się odwracać – obecnie obserwujemy wzrost na poziomie 4,1 proc.**** Produkty w kostce są często wybierane przez tych konsumentów, którym zależy na prostym składzie. Dla niektórych nie bez znaczenia jest też fakt, że opakowania mydeł w kostce są zwykle bardziej przyjazne środowisku niż plastikowe butelki, w których sprzedawane jest najczęściej mydło w płynie.

71 proc. polskich konsumentów obawia się, że sztuczne dodatki będą miały negatywny wpływ na ich zdrowie w długiej perspektywie, 61 proc. deklaruje, że szuka produktów o prostym składzie, obydwa te wskaźniki plasują nas powyżej średniej europejskiej.

Więcej za roślinne pochodzenie

Bez wątpienia naturalny trend jest teraz niesłychanie istotny dla kosmetyków, jak również dla innych kategorii. Według badań Nielsena 71 proc.***** polskich konsumentów obawia się, że sztuczne dodatki będą miały negatywny wpływ na ich zdrowie w długiej perspektywie, 61 proc. deklaruje, że szuka produktów o prostym składzie, obydwa te wskaźniki plasują nas powyżej średniej europejskiej. Producenci FMCG – zarówno ci najwięksi, jak również nieduzi gracze – mają tego coraz większą świadomość i wprowadzają nowe produkty, których komunikacja marketingowa oraz wygląd opakowań nawiązują do naturalnego składu. Co więcej pojawiają się nowe marki, które już samą nazwą sygnalizują swoje roślinne pochodzenie. Takie działania często okazują się być dobrym sposobem na zwiększanie wartości sprzedaży, bo blisko 62 proc. z nas deklaruje, że jest skłonne płacić wyższą cenę za produkty, które nie zawierają niepożądanych składników.

*THE CONFERENCE BOARD® GLOBAL CONSUMER CONFIDENCE SURVEY

**Zmiana procentowa sprzedaży wartościowej, skumulowany okres od października 2017 do września 2018 r., cała Polska (hipermarkety, supermarkety, dyskonty, sklepy chemiczne, duże, średnie, małe sklepy spożywcze, kioski, stacje benzynowe)

***Zmiana procentowa sprzedaży wartościowej, skumulowany okres od października 2017 do września 2018 r., sklepy chemiczne.

****Zmiana procentowa sprzedaży wartościowej, skumulowany okres od października 2017 do września 2018 r., sklepy chemiczne.

*****Nielsen Make It Healthy Report 2017