Jaka jest obecnie wartość i wielkość rynku kosmetycznego?

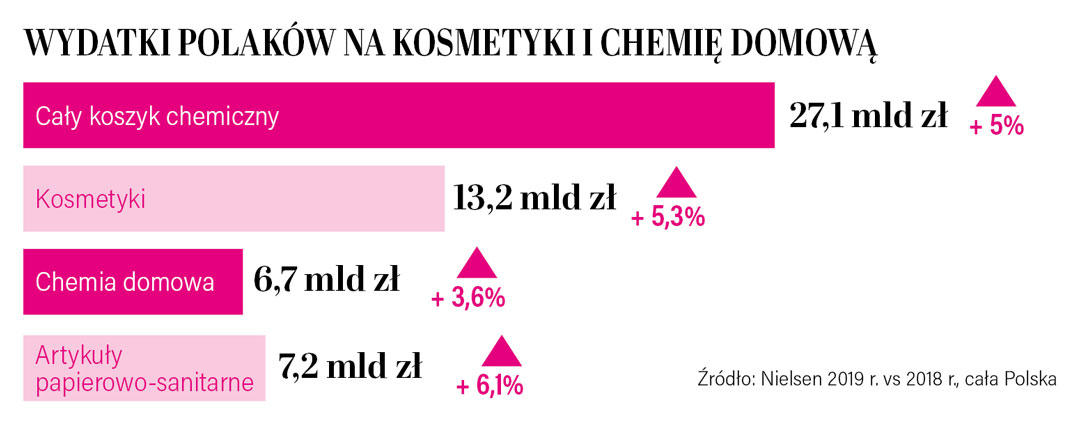

MICHAŁ RUDECKI: Rynek kosmetyczny na koniec 2019 r. wart był około 13,2 mld zł, co stanowi prawie połowę całego koszyka chemicznego o wartości 27,1 mld zł.

MICHAŁ RUDECKI: Rynek kosmetyczny na koniec 2019 r. wart był około 13,2 mld zł, co stanowi prawie połowę całego koszyka chemicznego o wartości 27,1 mld zł.

Na drugą część koszyka chemicznego składają się segmenty chemii domowej o wartości 6,7 mld zł oraz segment artykułów papierowo‑sanitarnych o wartości 7,2 mld zł.

W stosunku do roku 2018, rynek kosmetyczny wzrósł w 2019 r. o 5,3 proc. wartościowo i tempo to jest nieznacznie szybsze niż całego koszyka chemicznego, który wrósł o 5 proc.

Praktycznie za całość wzrostu rynku kosmetycznego odpowiada czynnik cenowy. W tych 5,3 proc. stanowi 4,7 proc. Natomiast ilościowo jest to zaledwie 0,6 proc. Wartościowa zmiana nie wynika jedynie z tego, że surowce są droższe i rośnie inflacja, ale też – i wydaje mi się, że to jest głównym powodem – pojawiają się nowe produkty, które są wyznacznikami trendów, albo na nich korzystają. Są to nowości m.in. z grup eko, organic, z reguły droższe. Następuje też premiumizacja rynku kosmetycznego. Konsumenci chętniej sięgają po produkty specjalistyczne, nawet jeśli kosztują one więcej. Przykładem może tu być segment past do zębów z dużą liczbą wariantów premium.

Rozumiem więc, że nie zarabiamy na masowych produktach, tylko na innowacyjnych nowinkach.

MR: Dokładnie tak. Odwrotnie niż w przypadku chemii domowej – tu rynek rośnie głownie ilościowo.

Które segmenty są dominujące na rynku kosmetycznym?

MR: Czołówka pozostaje niezmienna od kilku lat. Top 5 segmentów kosmetycznych to: pielęgnacja skóry, higiena osobista, pielęgnacja włosów, make-up oraz higiena jamy ustnej.

Ciekawostką jest, że w 2019 r. nastąpiło przetasowanie na rynku i kategoria pielęgnacji skóry zdetronizowała kategorię higieny osobistej, która utrzymywała się na pierwszym miejscu od 2017 r.

Pielęgnacja skóry jest obecnie największym segmentem rynku kosmetycznego. Jego wartość szacujemy na 2,8 mld zł. W 2019 r. w porównaniu do 2018 r. wzrost wartościowy tego segmentu wyniósł 8,7 proc., co równa się 224 mln zł i odpowiada za ponad jedną trzecią wzrostu całego rynku kosmetycznego.

Pozostałe segmenty – higiena osobista, pielęgnacja włosów, make-up oraz higiena jamy ustnej – rozwijały się w przedziale 3-5 proc., czyli nieco wolniej niż rynek kosmetyczny.

Zatrzymajmy się przy pielęgnacji włosów. Wydaje się, że tu w ostatnich latach zaczęło się robić interesująco.

Faktycznie ten segment nieznacznie przyspieszył – wzrósł o 5,1 proc. w 2019 r. w porównaniu do 3,4 proc. w 2018 r. Widać tu tendencje, o których wspomniałem na początku. Rozwija się on głównie dzięki odżywkom do włosów (+12,5 proc.) i specjalistycznym preparatom, takim jak ampułki czy olejki.

Które segmenty produktów kosmetycznych słabną, a które rosną?

MR: Wzrost obserwujemy w prawie wszystkich kluczowych segmentach, oprócz produktów do golenia – tutaj mamy stagnację. Wydaje się, że jest to związane z modą na zarost. Produktów do golenia konsumenci kupują mniej, natomiast rośnie segment produktów do pielęgnacji brody.

Gdzie występuje największa dynamika?

MR: Procentowo najszybciej rozwija się segment zapachów – jest to wzrost o 12,5 proc. porównując 2019 r. do 2018 r. W 2018 r. vs. 2017 r. było to 7,1 proc. – dynamika więc prawie się podwoiła. Segment ten startuje jednak z niskiej bazy, dlatego obserwowane w nim wzrosty są tak wysokie.

Ciekawe jest to, że segment zapachów damskich był wartościowo większy niż męskich i to właśnie on miał większy wpływ na wzrost całej kategorii. W 2019 r. stało się odwrotnie – dynamika

w zapachach męskich jest wyższa (+14,9 proc.) niż w damskich (+10,4 proc.) i to produkty dla mężczyzn mają większy wkład wartościowy we wzrost segmentu.

Segment zapachów męskich jest już wartościowo zbliżony do segmentu damskiego.

W których obszarach rynku dzieje się więcej – w pielęgnacji, czy w makijażu?

MR: Zdecydowanie w pielęgnacji. Segment kosmetyków kolorowych rozwija się wolniej niż pielęgnacyjnych . Wzrost wynosi +3,1 proc. Również pojedyncze kategorie produktów do makijażu nie wykazują znaczącej dynamiki, raczej jest ona poniżej średniej całego koszyka kosmetycznego. Wydaje się, że w tym przypadku rynek nieco nasycił się już nowościami.

Pozostając jeszcze przy kosmetykach pielęgnacyjnych, kto tu rządzi?

MR: Pielęgnacja twarzy. W 2019 r. ta kategoria z dynamiką wartościową +10,4 proc. była odpowiedzialna za nieco ponad trzy czwarte wzrostu całego segmentu produktów do pielęgnacji skóry. Kremy do twarzy wniosły w to największy wkład – odpowiadały za 34 proc. wzrostu całego segmentu pielęgnacji twarzy. Dynamika w tej kategorii dotyczy nie tylko producentów brandowych, ale jest również największa w przypadku marek własnych sieci handlowych, które bardzo rozwinęły się i umocniły na rynku kosmetycznym.

Które segmenty będą odpowiadały za rozwój rynku kosmetycznego w najbliższych latach?

MR: Stawiałbym właśnie na segment pielęgnacji skóry i kosmetyki, które potrafią się wpisać w aktualne trendy. Na przykładzie kremów do twarzy widać, jak dobrze radzą sobie produkty, w przypadku których umiejętnie została podkreślona ich skuteczność i zawartość składników aktywnych. Mam na myśli wyspecjalizowane, funkcyjne preparaty – odmładzające, wygładzające zmarszczki, liftingujące. Produkty zawierające naturalne składniki i ekstrakty, np. śluz ślimaka, złoto, algi. Szczególnie śluz ślimaka, choć już znany od lat, stale jest bardzo popularnym składnikiem. Niedawno ze Stanów Zjednoczonych przyszła też do nas moda na konopie indyjskie w kosmetykach.

To także produkty wpisujące się w dominujące trendy, takie jak azjatycka pielęgnacja i oczywiście naturalne – eko i organiczne, helthy, zero waste, wegańskie, free from. Do tego dochodzą nowe trendy, takie jak ochrona przed smogiem. To wszystko się ze sobą przenika.

Myślę też, że wszystkie trendy, które widzimy obserwując rozwój produktów do pielęgnacji twarzy mogą być przenoszone na produkty do pielęgnacji ciała. Obecnie ten segment osiąga wzrost rzędu 5,1 proc. rok do roku, czyli połowę tego, co kosmetyki do pielęgnacji twarzy. Jest tu więc jeszcze niewykorzystany potencjał.

Mówi się, że natura przegrywa z potrzebą zachowania młodości, czyli, że przede wszystkim liczy się gładka cera.

MR: Jedno drugiego nie wyklucza. Kosmetyki przeciwzmarszczkowe również mogą zawierać naturalne składniki. Uważam, że faktycznie producenci będą musieli wziąć pod uwagę dwie bardzo silne tendencje – zwrot ku naturalnym produktom oraz starzejące się społeczeństwo.

ANNA SAWICKA: Nasze badanie poświęcone produktom bio i eko pokazało, że konsumenci uważają, że kosmetyki naturalne są skuteczne, ale w długim okresie stosowania. Przekonanie jest takie: nie dostaniesz natychmiastowego efektu, ale w dłuższej perspektywie twoja twarz będzie wyglądać lepiej niż przy używaniu klasycznych kosmetyków.

ANNA SAWICKA: Nasze badanie poświęcone produktom bio i eko pokazało, że konsumenci uważają, że kosmetyki naturalne są skuteczne, ale w długim okresie stosowania. Przekonanie jest takie: nie dostaniesz natychmiastowego efektu, ale w dłuższej perspektywie twoja twarz będzie wyglądać lepiej niż przy używaniu klasycznych kosmetyków.

Natomiast w kategorii chemii domowej czynnik skuteczności i natychmiastowego działania jest na pierwszym miejscu. Składniki chemiczne są postrzegane jako lepiej zwalczające brud. Tu konsumentów nie interesuje efekt za kilka tygodni, on ma być widoczny od razu.

Pytanie, kto będzie umiał skutecznie połączyć wszystkie puzzle, tak żeby wypuścić na rynek kosmetyk, który będzie eko, a zarazem efektywny, przy okazji będzie miał dobrą cenę i wysoką jakość.

MR: Sądzę, że trendy będą kreować nie producenci a sieci handlowe, to one wymuszą określone wdrożenia. Patrząc na trójkę hegemonów branży drogeryjnej – wszyscy stawiają na kosmetyki naturalne. Są na rynku silni producenci z rozpoznawalnymi markami, których sieci same będą chciały pozyskać. Są też niewielkie firmy, którym będzie bardzo łatwo dostosować ofertę do ich wymagań, pójdą na współpracę typu „marka na wyłączność” i zyskają dzięki temu. Bardzo ważne jest jednak i dla producentów i dla sieci handlowych zdefiniowanie produktów naturalnych – co jest takim kosmetykiem, a co nie jest. Obecnie nie mamy żadnych twardych wytycznych oraz prawnych regulacji. I jest to duży problem.

Faktycznie, obecne regulacje dotyczące kosmetyków naturalnych wydają się być niewystarczające.

AS: Powiedziałabym, że dziś właściwe ich sprzedaż opiera się na zaufaniu. Producent deklaruje, że produkt ma jakiś procent składników naturalnych i konsument musi mu uwierzyć. Albo nie. Producenci powinni być szczególnie wyczuleni na to, żeby to co przekazują konsumentom było prawdą, ponieważ dzięki rozwojowi technologii mają oni możliwość weryfikacji wszelkich danych.

Czy to dobrze?

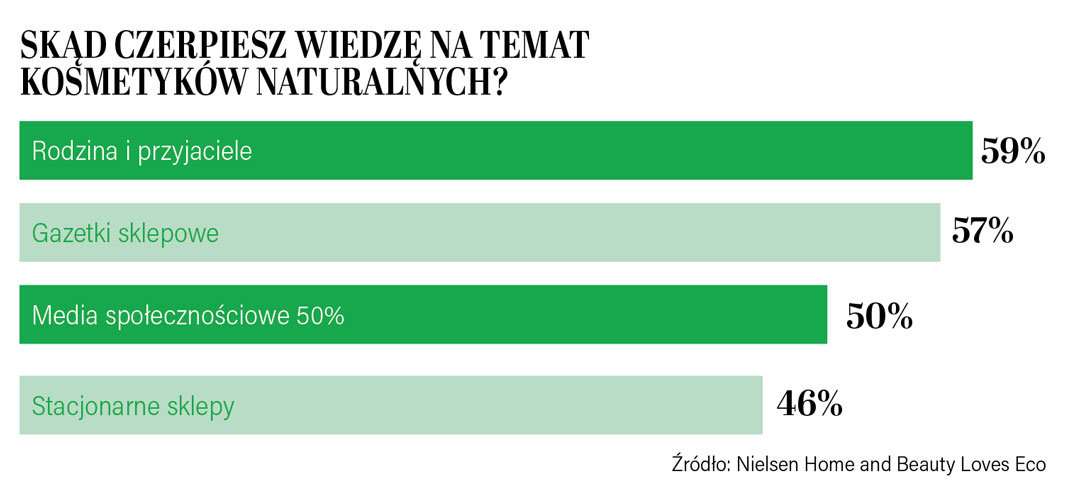

AS: Sądzę, że tak. Presja ze strony konsumentów długoterminowo będzie działała na korzyść produktów, wpłynie na podniesienie ich jakości. W dobie internetu jest bardzo łatwo obalić to, co jest nieprawdziwe i nagłośnić kłamstwo. Choć oczywiście zdaję sobie sprawę, że internet ma też swoje ciemne strony i również powielane są w nim nieprawdziwe informacje na temat składników kosmetyków czy samych produktów. Mamy też do czynienia z chaosem informacyjnym i mniej lub bardziej wiarygodnymi influencerami, niezależnymi lub opłacanymi przez marki. Musimy jednak liczyć się z potęgą tego medium oraz z tym, że konsumenci nie zwracają się dziś po informacje do autorytetów naukowych. Z naszego raportu Home and Beauty wynika, że pierwszym źródłem, z którego czerpią wiedzę na temat kosmetyków bio/eko/naturalnych są rodzina i przyjaciele. Wśród najważniejszych źródeł są też informacje, które konsumenci dostają w sklepach.

Co w takim razie można robić na poziomie sklepów?

Co w takim razie można robić na poziomie sklepów?

AS: Edukować konsumentów bezpośrednio – dzięki doświadczonemu personelowi oraz przez dostępne narzędzia. Konsumenci wnikliwie czytają gazetki promocyjne, chcą z nich dowiadywać się o kosmetykach i ich składnikach. Jest to wskazanie, aby rozszerzać w gazetkach informacje np. na temat dostępnego portfolio kosmetyków naturalnych, na temat działania i składu produktów. Warto także umieszczać takie informacje w drogeriach. Na drukowanych materiałach, albo np. wyświetlać na ekranach monitorów przy półkach.

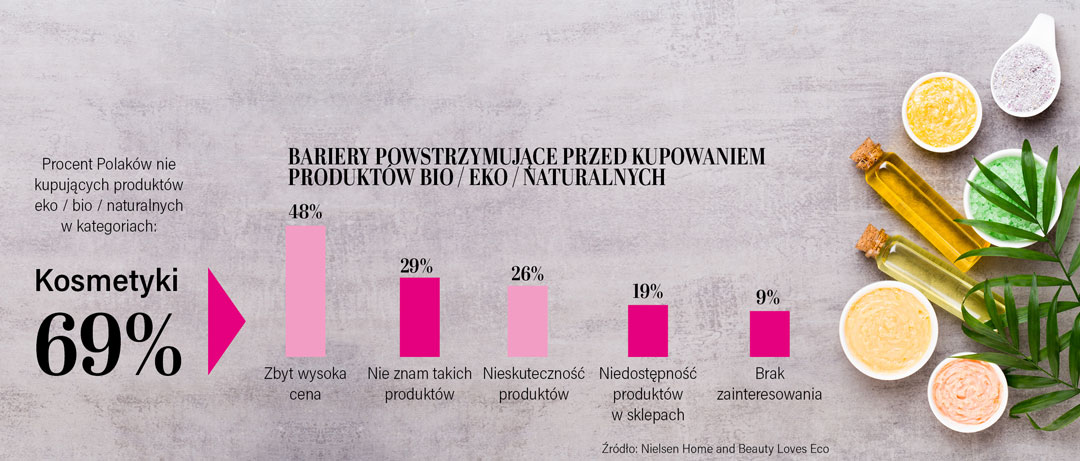

Konsumenci, którzy nie używają ekologicznych produktów przede wszystkim tłumaczą się brakiem wiedzy – „to jest zbyt skomplikowane”, „nie wiem, czy mi się opłaca w to inwestować”. Wśród ludzi, którzy nie decydują się na zakup produktów bio/eco/natural, dla 48% z nich główną barierę stanowi cena. Na ich decyzje zakupowe wpływa też ekspozycja. Z perspektywy drogerii lepiej jest, jeśli kosmetyki naturalne, ekologiczne, są wyraźnie wydzielone. Jeśli na półce stoją obok siebie np. żel pod prysznic znanej marki za 10 zł i „jakiś”, „podobno naturalny” za 25 zł – dla wielu osób wybór jest oczywisty.

Z czym dziś konsumentom kojarzy się produkt naturalny? Po czym go rozpoznają?

Konsumenci rozpoznają produkt naturalny głównie po hasłach znajdujących się z przodu opakowania.

Dodatkowo produkt jest tym bardziej naturalny, im ma krótszą listę składników i termin ważności. Sformułowanie bio, eko, natural, wegański – dla większości konsumentów znaczy mniej więcej

to samo: coś jest zdrowsze.

Jaki procent konsumentów interesuje się ekologią?

AS: Blisko 40 proc. osób odpowiedzialnych za zakupy zwraca uwagę na to, czy produkt jest naturalny. Przygodę z ekologią konsumenci zaczynają od żywności, następnie wprowadzają tego rodzaju kosmetyki, a na końcu chemię domową.

Jaki udział mają kosmetyki naturalne, ekologiczne w całym rynku kosmetycznym w Polsce?

AS: Nadal jest on w jednocyfrowy, ale sukcesywnie tego rodzaju produkty zwiększają swój udział wartościowy w koszyku zakupowym. Najważniejszym segmentem są tu kosmetyki do pielęgnacji twarzy. Wzrosty są generowane m.in. dzięki dynamicznie rosnącej liczbie oferowanych wariantów produktów. To też jednak powoduje, że powstaje chaos informacyjny, ważne jest więc uporządkowanie wiedzy na temat kosmetyków naturalnych, stworzenie ich definicji, sformatowanie kategorii być może poprzez wprowadzenie obowiązkowej certyfikacji.

Generalnie rozwój trendów związanych z ekologią w Polsce jest bardzo podobny do tego, co dzieje się globalnie. Według globalnego badania Food Sustainability Index, w kwestii zrównoważonego rozwoju – w bardzo szerokim ujęciu obejmującym m.in. redukcję plastiku, niemarnotrawienie żywności, ograniczenie emisji spalin do środowiska – jako kraj plasujemy się na 15 pozycji z 67, a np. Stany Zjednoczone są na pozycji 26.

Jakich wskazówek udzielilibyście Państwo firmom działającym w branży kosmetycznej? Jaki kierunek powinny obrać, żeby nie tylko utrzymać się na rynku, ale umocnić się na nim?

AS: Rekomendowałabym wprowadzanie produktów bio, eko, naturalnych, wegańskich do portfolio, ale z uwzględnieniem ich przystępności cenowej. Bo my, jako konsumenci, z zasady chcemy być eko, ale jeśli mamy mało do poświęcenia. Warto też uwzględnić aspekt dbania o środowisko przy pakowaniu produktów.

Ważne jest informowanie konsumentów, że firma przestrzega zasad szeroko pojętego zrównoważonego rozwoju i upewnienie się, że odbiorcy rozumieją, co tak naprawdę firma robi i co przekazuje im w komunikacji marketingowej.

Liczy się omnichannelowe podejście do klienta – dawanie mu możliwości robienia zakupów w różnych kanałach oraz w każdym z nich udostępnianie informacji o produktach. Należy zadbać o firmowe strony internetowe, by również one stały się źródłem informacji o produktach.

MR: Produkty wprowadzane na rynek powinny dawać konkretne korzyści, odpowiadać na sprecyzowane potrzeby. Muszą też spełniać daną konsumentom obietnicę.

Warto też pamiętać, że detaliści będą mieli coraz większy udział w kształtowaniu trendów.

Najważniejsze wyzwanie, jakie stoi przed branżą kosmetyczną, to sprostanie rosnącym oczekiwaniom konsumentów, którzy są coraz bardziej świadomi tego, czego oczekują od kosmetyków.

Jakie są perspektywy na przyszłość? Czy tempo rozwoju rynku kosmetycznego zostanie utrzymane?

MR: Trudno prognozować, jest wiele czynników, które będą miały na to wpływ. Z jednej strony mamy inflację już na poziomie 4,4 proc., z drugiej – rosną płace i klienci kupują więcej oraz sięgają po droższe produkty. Patrząc na ostatnie dwa lata tendencja była rosnąca. W 2018 r. rynek kosmetyczny wzrósł o 4,6 proc., w 2019 r. o 5,3 proc. Spodziewamy się, że najbliższy rok nie będzie gorszy.