Z danych zebranych przez ASM Sales Force Agency wynika, że w 8 na 14 znanych sieciach handlowych uwzględnionych w raporcie Koszyk Zakupowy, ceny produktów wziętych pod uwagę w maju były wyższe niż w kwietniu br. Średnia cena koszyka zakupowego w maju 2023 r. wyniosła 295,10 zł. To wzrost o 2,15 zł, czyli 0,73 proc. w porównaniu do kwietnia br.

Największe podwyżki odnotowano w sklepach Polomarket o 7,42 proc. - to wzrost o 20,72 zł. w porównaniu do kwietnia br. Spadek cen odnotowano w sześciu sieciach, m.in. Lidl (-4,27 proc.), Careefour (-1,99 proc.), ALDI (-1,44 proc.)

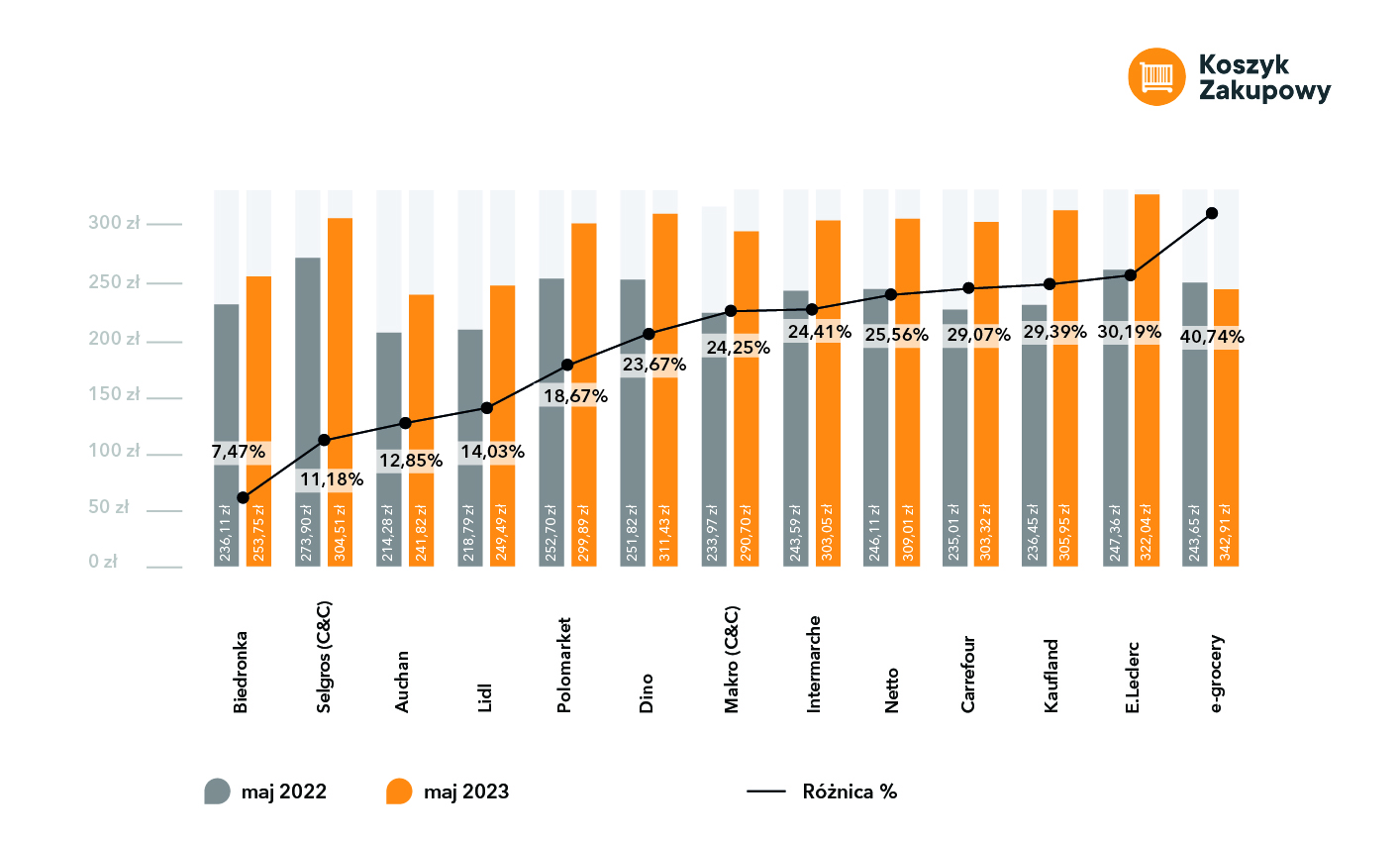

Natomiast w ujęciu rocznym wzrost cen badanych produktów zaobserwowano we wszystkich 13 analizowanych sieciach. Były to min.: E.Leclerc (30,19 proc.), Kaufland (29,39 proc.) czy Carrefour (29,07 proc.). Największy wzrost, tj. na poziomie 40,74 proc. odnotowano w kanale e-grocery, w którym średnia cena wzrosła o 99,26 zł.

Średnie ceny podstawowych produktów ujętych w badaniu wzrosły rok do roku o ponad 22 proc. W aż ośmiu sieciach średnie ceny koszyków zakupowych przekroczyły próg 300 zł. Natomiast za zakupy online trzeba było zapłacić już o blisko 100 zł (40 proc.) więcej niż przed rokiem.

Ceny kosmetyków i chemii domowej rok do roku wzrosły o 24 proc.

Według danych GUS ceny towarów i usług konsumpcyjnych w maju 2023 r. w porównaniu z analogicznym miesiącem ub. roku wzrosły o 13 proc. wobec 14,7 proc. w kwietniu. Spadek w maju był silniejszy od oczekiwań ekonomistów. Głównym źródłem obniżenia inflacji były niższe ceny paliw.

Badanie ASM Sales Force Agency obejmuje porównanie cen analogicznych produktów FMCG (tych samych marek i o tych samych gramaturach) z różnych kategorii, w sklepach stacjonarnych, internetowych oraz tzw. hybrydach (czyli sieciach prowadzących zarówno sprzedaż online, jak i offline).

Badanie przeprowadzane jest w dyskontach (Lidl, Biedronka, Netto, ALDI) - sklepach oferujących towar w ograniczonym asortymencie i w obniżonych cenach; hipermarketach (Auchan, Carrefour, Kaufland, E.Leclerc, Intermarché); sklepach samoobsługowych o powierzchni powyżej 2,5 tys. mkw.; supermarketach (Dino, Polomarket); samoobsługowych sklepach o powierzchni od 400 mkw. do 2,5 tys. mkw.; Cash & Carry (Makro, Selgros); wielkopowierzchniowych sklepach/hurtowniach, przeznaczonych dla przedsiębiorców i detalistów; e-grocery (frisco.pl, dodomku.pl, polskikoszyk.pl, szybkikoszyk.pl, megasam24.pl oraz barbora.pl.) - sklepach prowadzących działalność wyłącznie w Internecie; Dark Store - wirtualnych sklepach oferujących szybką dostawę do domu; w sieciach tradycyjnych, prowadzących sprzedaż w sklepach stacjonarnych oraz tzw. hybrydach, czyli sieciach prowadzących sprzedaż stacjonarną oraz internetową (Auchan vs. Auchan.pl, E.Leclerc vs. E.Leclerc online, Carrefour vs. E-Carrefour).

Dane do badania zostały zebrane w 5 placówkach każdej z sieci tradycyjnych w losowo wybranych lokalizacjach na terenie całej Polski. Raport obejmuje łącznie 65 punktów sprzedażowych i ceny 40 wspólnych dla wszystkich sieci produktów z 10 kategorii (chemia domowa i kosmetyki; mięso, wędliny, ryby; mrożonki; nabiał; napoje; produkty tłuszczowe; słodycze; sypkie, czyli produkty instant; używki i piwo oraz dodatki typu ketchup czy majonez). We wszystkich badanych sieciach, w przypadku braku badanego produktu został wykorzystany mechanizm przeliczenia gramatury produktu lub wykorzystano produkt zamienny.

ASM Sales Force Agency przeprowadza badanie i porównanie cen koszyka w cyklach comiesięcznych. Aktualne dane zebrano w dniach 10 - 16 maja 2023 r. Raport został sporządzony przez ekspertów ASM Sales Force Agency, spółki specjalizującej się w świadczeniu kompleksowych usług wsparcia sprzedaży i outsourcingu.