Od kilku lat występuje trend rozszerzania asortymentu drogerii o produktu spoza branży kosmetycznej. – Można zaryzykować stwierdzenie, że część sieci idzie w kierunku specjalistycznego supermarketu – komentuje Karolina Szałas, Retail Market Analyst w firmie PMR.

Duże sieci drogeryjne mają największy udział artykułów pozakosmetycznych w sprzedaży. Jak wynika z danych PMR za 2020 r. największy udział w przychodach z tych kategorii posiada Rossmann z ponad 3 mld zł przychodu z asortymentu pozakosmetycznego ze względu na rozległą sieć sprzedaży i wysokie obroty. Jest to 35 proc. całości przychodu tej sieci. Na kolejnych miejscach znajdują się Super-Pharm 398 mln zł, Hebe 128 mln zł, Natura 105 mln zł. Rossmann jako jedyna sieć drogeryjna posiada tak rozbudowaną ofertę produktów pozadrogeryjnych w kategoriach żywności (nie tylko impulsowej), odzieży, bielizny i rajstop. Jako jedyna sieć drogeryjna sprzedaje także książki.

Zaledwie 1/5 artykułów pozakosmetycznych oferowanych w drogeriach jest związana z szeroko pojętą kategorią beauty. Są to artykuły higieniczne, akcesoria kosmetyczne, ozdoby do włosów.

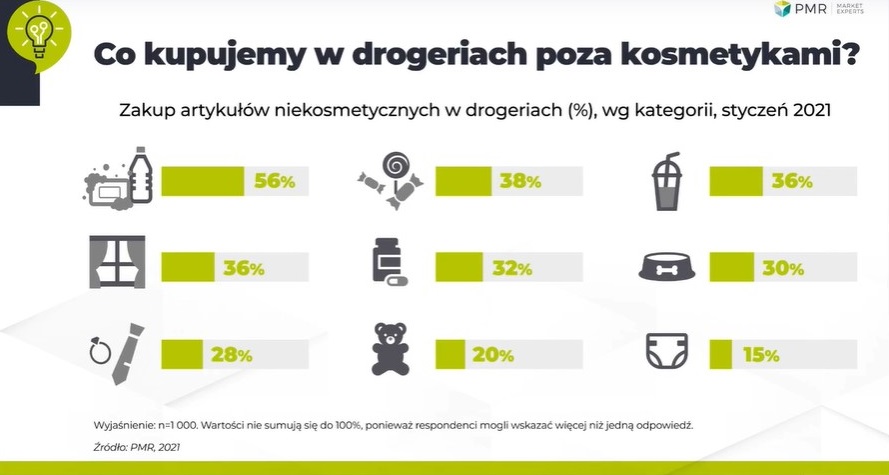

Największe udziały w przychodach drogerii z kategorii niekosmetycznych ma chemia gospodarcza. Są to również produkty najczęściej kupowane przez konsumentów. Ponad połowa badanych (56 proc.) kupujących produkty niekosmetyczne w drogeriach kupiła artykuły chemii gospodarczej – wynika z badania PMR przeprowadzonego w styczniu 2021 r. Istotne znaczenie mają również kategorie dotyczące szeroko pojętego zdrowia oraz żywności. W dużej mierze opierają się one na sprzedaży produktów impulsowych, które często są eksponowane przy kasach.

W przypadku kategorii zdrowie produktami napędzającymi sprzedaż są suplementy diety, natomiast w przypadku żywności największy udział w sprzedaży mają napoje i słodycze. Kupowanie słodyczy w drogeriach deklaruje 38 proc. respondentów, napojów 36 proc. Słodycze i napoje są kupowane sporadycznie. Produkty wyposażenia domu, odzież czy zabawki – rzadko. Największy odsetek konsumentów przy każdych lub prawie każdych zakupach w drogerii kupuje pieluchy (15 proc.) oraz karmę dla zwierząt (18 proc.). Przy co drugich zakupach w drogerii konsumenci wkładają do koszyka chemię gospodarczą i produkty z kategorii zdrowie. W kategorii odzież i obuwie dostępnej w drogeriach królują rajstopy. Wg danych PMR w 2020 r. wartość ich sprzedaży w 2020 roku osiągnęła 112 mln zł.

W drogeriach kosmetyki kupuje 98 proc. badanych, natomiast produkty niekosmetyczne 88 proc. z nich. W obu przypadkach częściej zakupy w drogeriach robią kobiety. Częściej też po taki asortyment do drogerii udają się osoby poniżej 55 roku życia oraz zamieszkujące liczniejsze gospodarstwa domowe. Patrząc na zakupy samych artykułów innych niż kosmetyczne również do drogerii idą po nie częściej kobiety (92 proc.) niż mężczyźni (88 proc.), ponieważ częściej kobiety zaopatrują dom. W przypadku poszczególnych kategorii te różnice bywają większe, np. chemię gospodarczą kupuje 64 proc. kobiet, 47 proc. mężczyzn, produkty z kategorii zdrowie – 38 proc. kobiet, a 26 proc. mężczyzn. W przypadku napojów – 39 proc. kobiet, 33 proc. mężczyzn. Jedynie doładowanie do telefonu częściej w drogeriach kupują mężczyźni 13 proc. niż kobiety 11 proc.

Drogerie są największym kanałem sprzedaży na rynku artykułów kosmetycznych i w 2020 r. i wg danych PMR odpowiadały za 43 proc. jego wartości. Wartość sprzedaży artkułów kosmetycznych w drogeriach osiągnęła w ubiegłym roku prawie 11 mld zł z odjęciem szacowanej sprzedaży internetowej tych drogerii. – Sprzedaż kosmetyków w dyskontach oraz w internecie są znacząco mniejsze od kanału drogeryjnego i razem odpowiadają za 28 proc. wartościowej sprzedaży całego rynku artykułów kosmetycznych – podsumowuje Karolina Szałas.

Dane pochodzą z webinaru „PMR Meet-Up: Asortyment pozakosmetyczny w drogeriach”, którego Wiadomości Kosmetyczne były patronem prasowym.