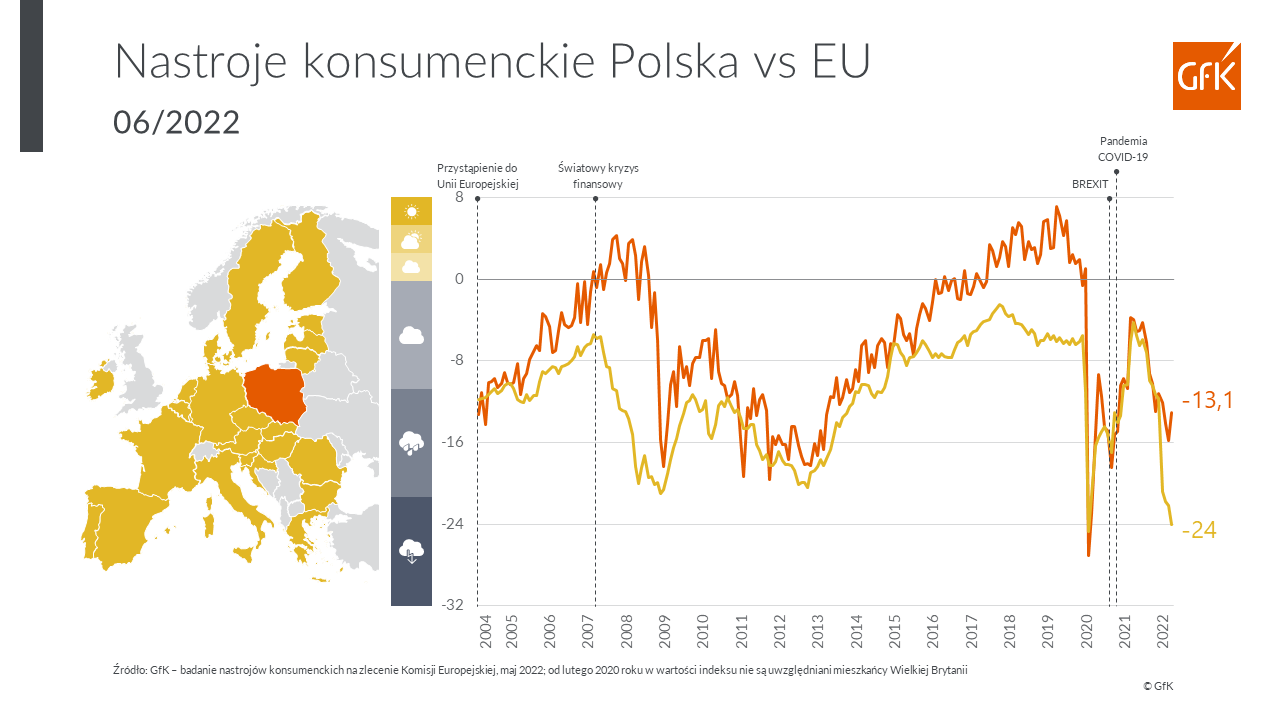

Barometr Nastrojów Konsumenckich GfK, czyli syntetyczny wskaźnik ilustrujący aktualne nastroje Polaków w zakresie postaw konsumenckich, wyniósł w czerwcu br. -13,1 i wzrósł o 2,7 p.p. w stosunku do poprzedniego miesiąca. Dla porównania na terenie całej Unii średnia dla barometru wynosi już -24,1. Różnice w postawach nabywców jeszcze mocniej obrazuje fakt, że pół roku temu przeciętne nastroje unijne utrzymywały się na zdecydowanie wyższym poziomie niż nad Wisłą.

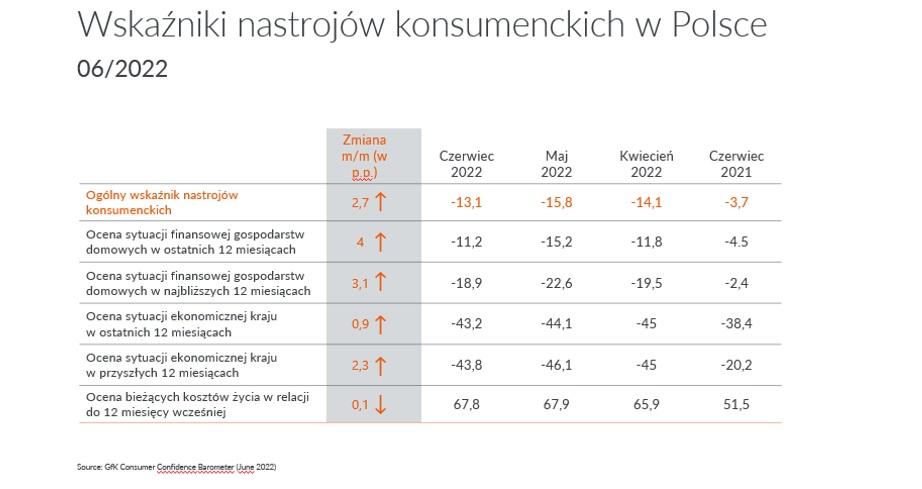

Dane GfK wskazują, że rosną prawie wszystkie składniki Barometru, z czego najbardziej ocena obecnej sytuacji finansowej gospodarstwa.

– W Polsce mierzymy się obecnie z bardzo wysoką inflacją, a w opinii wielu ekspertów to jeszcze nie koniec wzrostów. Mimo to wskaźniki dotyczące stanu finansów prywatnych rosną bardziej niż ocena gospodarki kraju. W jakieś mierze wynika to z podwyżek płac. Główny Urząd Statystyczny pokazuje je już od kilku miesięcy, ale duża część pracowników czeka także na coroczne podwyżki w połowie roku – standardowym terminie waloryzacji wynagrodzeń dla wielu firm – mówi Barbara Lewicka, senior director GfK w Polsce.

Ekspertka GfK zwraca również uwagę na ocenę przyszłej sytuacji ekonomicznej kraju, która w relacji miesiąc do miesiąca rośnie mocniej niż ocena obecnej sytuacji (wzrost 2,3 vs.0,9 p.p.).

– Społeczeństwo liczy na pozytywny efekt coraz bardziej zauważalnych wzrostów stóp procentowych. Ekonomiści od dawna wskazują, że ten proces służy wyhamowaniu inflacji i społeczeństwo w swoich ocenach pokazuje pewien kredyt zaufania, że uda się to osiągnąć w najbliższych miesiącach – dodaje Barbara Lewicka.

W czerwcu ujemne nastroje konsumenckie odnotowano w większości grup wiekowych. Najniższy wskaźnik (-23,8) – ze znaczną różnicą względem pozostałych – utrzymuje się w grupie osób, które ukończyły 60. rok życia. Najwyższy wynik dotyczy z kolei grupy 15-22 lata i wynosi on 7,2. Zgodnie z danymi gromadzonymi przez GfK, niezmiennie wraz ze wzrostem wieku, wskaźnik nastrojów konsumenckich w Polsce osiąga proporcjonalnie niższy poziom.

W przypadku podziału na płeć wyraźnie gorsze nastroje notowane są w Polsce wśród kobiet. Czerwiec to kontynuacja tego trendu – wśród kobiet wskaźnik osiągnął -14,9, a wśród mężczyzn -11,2.

Większe dysproporcje możemy zaobserwować w przypadku różnych poziomów wykształcenia. W czerwcu br. najsłabsze nastroje konsumenckie dotyczyły grupy osób z wykształceniem zawodowym (-19,7) – po raz pierwszy od wielu miesięcy wynik tej grupy okazał się niższy od grupy osób z wyższym wykształceniem (-12,7 w czerwcu br.). Dla porównania wśród osób z wykształceniem podstawowym, wskaźnik osiągnął poziom 0,4.

W czerwcu br. kluczowe składowe Barometru Nastrojów Konsumenckich kształtowały się następująco:

Badanie zrealizowano w dniach 3-8 czerwca 2022 r. w ramach wielotematycznego badania omnibusowego e-Bus metodą CAWI (wspomaganych komputerowo wywiadów z respondentami z wykorzystaniem ankiety umieszczonej w internecie) na kwotowej, reprezentatywnej przedmiotowo, ogólnopolskiej próbie n=1000 osób. Struktura respondentów została dobrana z zachowaniem rozkładu wybranych parametrów społeczno-demograficznych odzwierciedlającego rozkład tych cech w populacji generalnej.

Barometr może przyjmować wartości od –100 do +100 i jest to saldo pomiędzy opiniami pozytywnymi a negatywnymi. Dodatnia wartość barometru wskazuje na to, iż w danej fali badania liczba konsumentów nastawionych optymistycznie przeważa nad liczbą konsumentów nastawionymi pesymistycznie. Wartość ujemna barometru oznacza odwrócenie tej proporcji.