Kanał e-commerce ma się dobrze i nadal się rozwija – podkreślają autorzy badania Barometr e-Commerce, którego wyniki właśnie zostały opublikowane. 40 proc. Polaków twierdzi, że w 2022 r. robiło zakupy w internecie częściej niż rok wcześniej. Rośnie też penetracja wielu kategorii. W 2022 roku Polacy kupowali więcej różnych kategorii produktowych niż rok wcześniej (średnio 5,4 kategorii w 2021 r. vs 6,0 kategorii w 2022 r.).

Najpopularniejszymi kategoriami kupowanymi w 2022 roku w kanale online były: produkty drogeryjne, kosmetyki i chemia – sięgnęło po nie 66 proc. Polaków kupujących online, moda (58 proc.), hobby (52 proc.) i rozrywka (51 proc.).

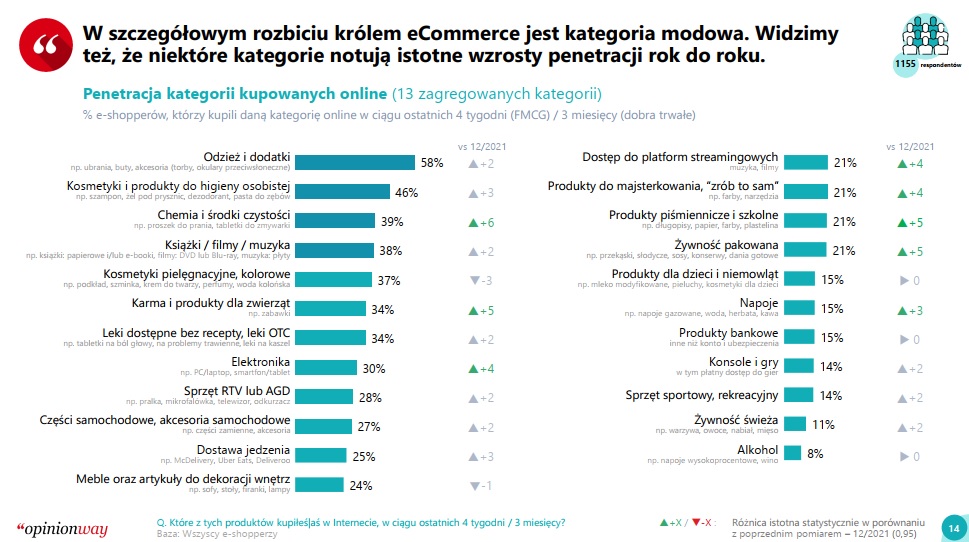

W szczegółowym rozbiciu, w tym po wyodrębnieniu kategorii kosmetyków i chemii gospodarczej i kosmetyków, na pierwsze miejsce wysuwają się odzież i dodatki (58 proc.). Na drugim miejscu znajdują się kosmetyki i produkty do higieny osobistej (46 proc.). Na trzecim – chemia i środki czystości (39 proc.). Dopiero na piątym kosmetyki pielęgnacyjne i kolorowe (37 proc.).

Co ciekawe, wbrew opinii, że internet jest lepszym miejscem do sprzedawania kosmetyków specjalistycznych czy niszowych, analizy OpinionWay wskazują na inne tendencje. Rok do roku zmniejszył się odsetek konsumentów kupujących online kosmetyki pielęgnacyjne i kolorowe (-3 proc.). Na stałym poziomie utrzymał się popyt na podstawowe kosmetyki i produkty do higieny osobistej, jak np. szampon czy żel pod prysznic. Wyraźnie wzrosło zainteresowanie chemią i środkami czystości (+6 proc.). Wykres ten pokazuje w jakie kategorie ewentualnie mogłyby zainwestować e-drogerie traktując je jako asortyment uzupełniający.

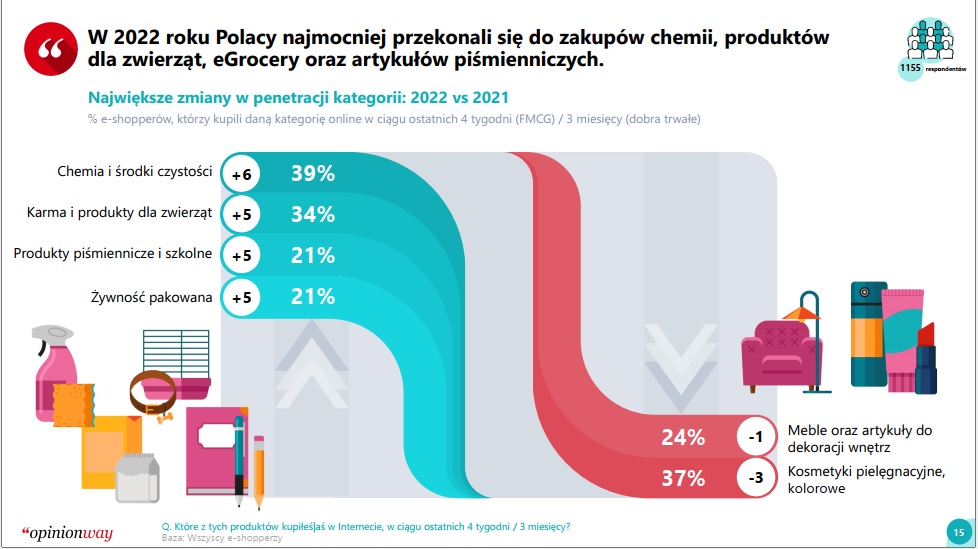

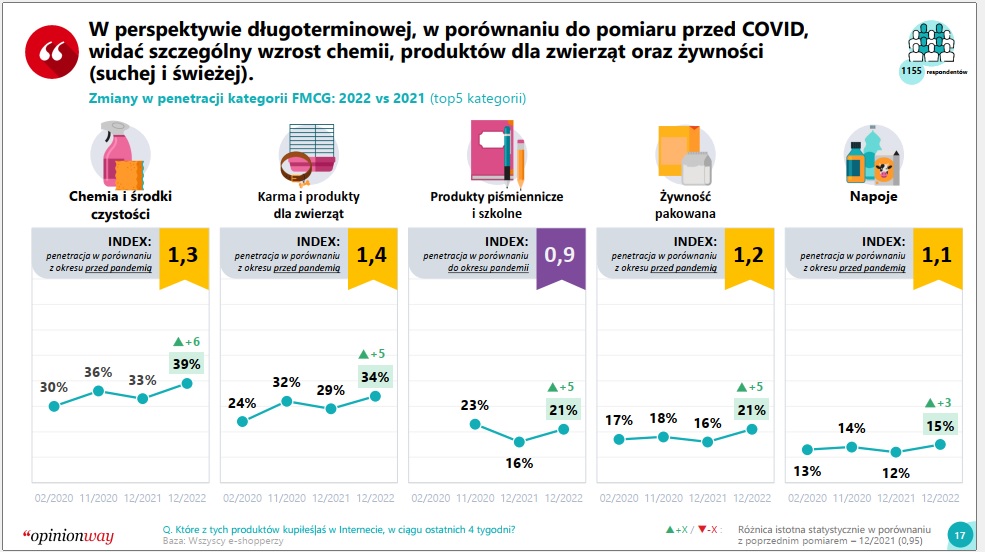

Wśród kupujących online najbardziej wzrosło zainteresowanie kategoriami: chemia i środki czystości (+6 proc.), karma i produkty dla zwierząt (+5 proc.), artykuły piśmiennicze i szkolne (+5 proc.) oraz żywność pakowana (+5 proc.).

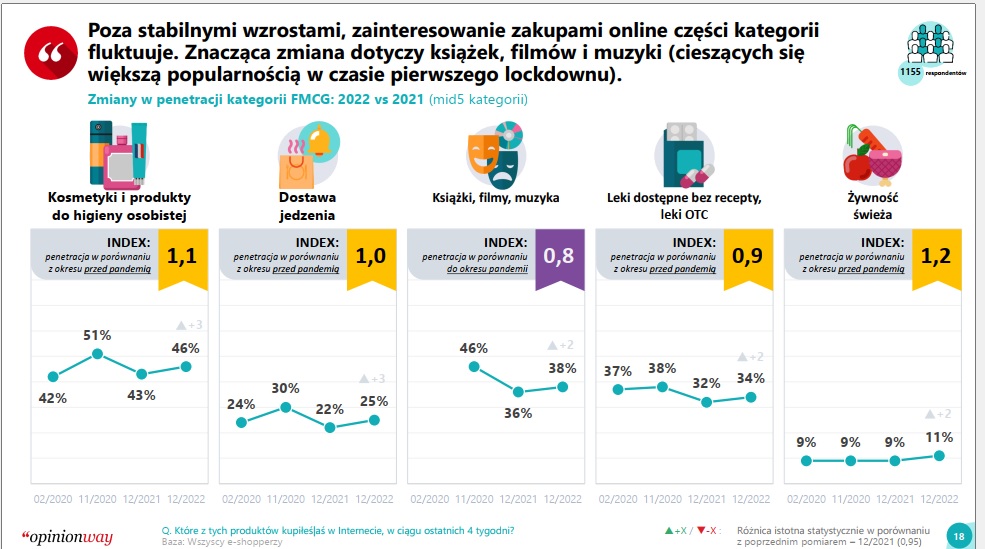

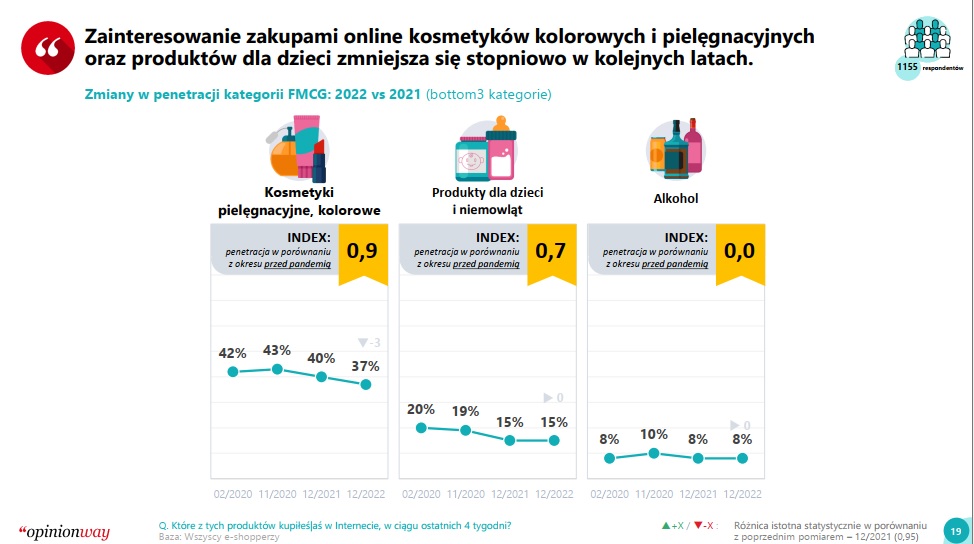

Zainteresowanie kupowaniem online kosmetyków i produktów do higieny zmieniało się w różnych okresach od 2020 r. Sprzedaż chemii gospodarczej wyraźnie szła w górę, z małym zachwianiem w 2021 r. Natomiast w przypadku kosmetyków pielęgnacyjnych i kolorowych krzywa systematycznie szła w dół.

Badanie zostało przeprowadzone w listopadzie 2022 na próbie 1155 dorosłych Polaków (18+), którzy w ciągu ostatnich 3 miesięcy dokonali zakupów online (eShopperzy). Kwoty na wiek, płeć, województwo i wielkość miejscowości zamieszkania. Wywiady przeprowadzono metodą CAWI (Computer Assisted Web Interview).

OpinionWay to grupa firm, która realizuje międzynarodowe badania we współpracy z lokalnymi partnerami w blisko 100 krajach. Od 2020 r. jest obecna w Polsce.