Jak podkreślają eksperci KPMG, wybuch pandemii COVID-19 jest wydarzeniem bez precedensu. Strach o własne bezpieczeństwo oraz większa troska o budżet w niepewnych czasach, doprowadziły również do zmian w zachowaniach konsumenckich i sposobach, w jakich ludzie dokonują zakupów. Przed firmami stoi obecnie wiele wyzwań, nie tylko tych związanych ze spadkiem przychodów. Organizacje bowiem muszą skoncentrować się na cyfrowym wspomaganiu swoich klientów i zdobywaniu ich zaufania. Wg badania KPMG International nowe trendy, które przyspieszyły wraz z początkiem COVID-19, będą miały trwały charakter zarówno w czasie, jak i w wymiarze geograficznym, a ich całkowity wpływ na zachowania konsumentów ma poważne konsekwencje szczególnie dla sklepów stacjonarnych.

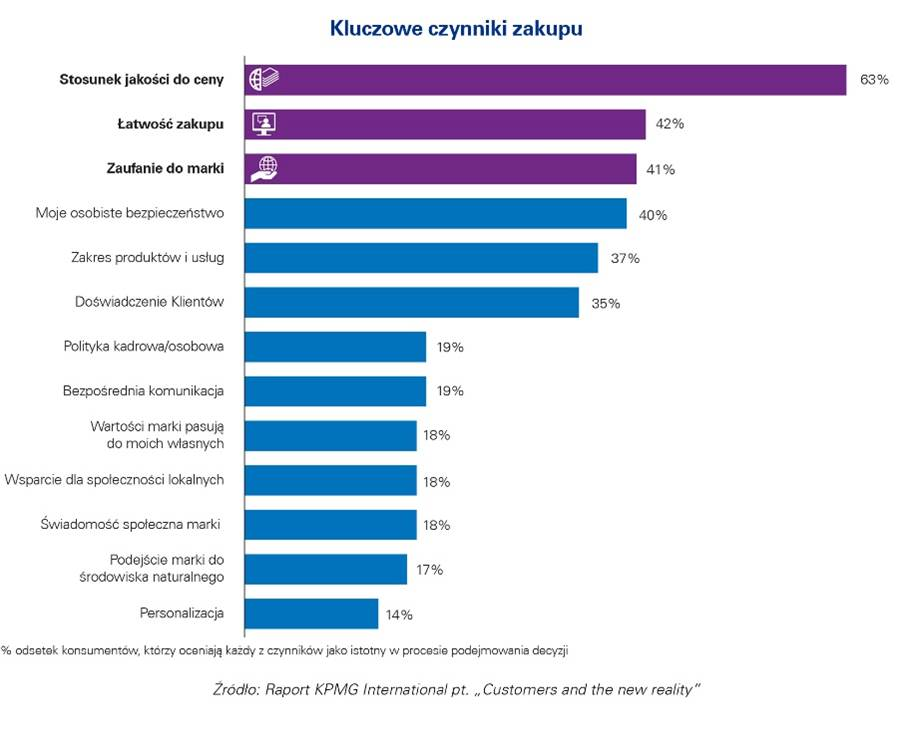

Z zebranych danych wynika, że w czasie pandemii koronawirusa zdaniem 63 proc. respondentów kluczowym czynnikiem, który w największym stopniu wpływa na podjęcie decyzji zakupowej przez klientów na całym świecie jest stosunek jakości do ceny oferowanego produktu. 40 proc. respondentów badania przyznało, że z powodów finansowych ogranicza swoje wydatki, a osoby najbardziej dotknięte kryzysem, rezygnują z droższych, markowych zakupów lub podróży, ograniczając swoje wydatki do niezbędnego minimum. Zdaniem ekspertów KPMG, taki ekonomiczny wpływ pandemia COVID-19 będzie miała na konsumentów jeszcze przez dłuższy czas.

Poza stosunkiem jakości do ceny, dla globalnych konsumentów największe znaczenie mają również: łatwość dokonywania zakupów (42 proc. wskazań), zaufanie do marki (41 proc.) oraz bezpieczeństwo osobiste, na które wskazało 40 proc. respondentów na całym świecie.

Konsumenci coraz częściej dokonują zakupów od firm, którym ufają, w czasach, gdy tworzenie trwałej relacji staje się coraz bardziej skomplikowane. Historycznie, zaufanie było budowane poprzez realizację obietnicy marki. Obecnie zaufanie jest wielowymiarowe i zróżnicowane.

– Znaczący wpływ na budowanie zaufania do marek ma fakt, czy firmy będą nadal stawiać na pierwszym miejscu potrzeby konsumenta oraz bezpieczeństwo jego i jego danych. W okresie COVID-19 ok. 40 proc. konsumentów w znacznym stopniu zwraca jeszcze większą uwagę na postepowanie marek wobec społeczności lokalnych, pracowników, środowiska oraz na lokalne pochodzenie produktów. Firmy, szczególnie globalne marki i sklepy offline, stoją obecnie przed koniecznością weryfikacji swoich celów i muszą określić, w jakich obszarach mogą budować zaufanie oraz wyeliminować takie działania, które podważają zaufanie konsumentów do marki – mówi Jan Karasek, partner w dziale doradztwa biznesowego w KPMG w Polsce.

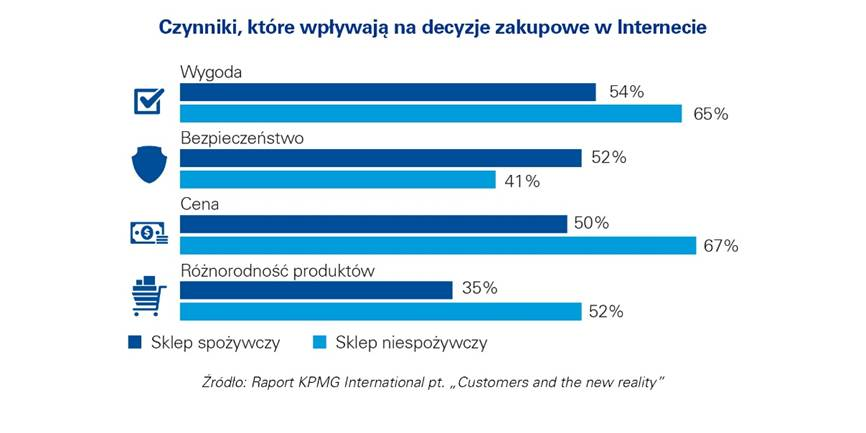

Zmiana trendów konsumenckich jest najbardziej widoczna w przypadku branży handlowej. Wybuch pandemii oraz wprowadzone restrykcje, wymusiły na konsumentach dokonywanie zakupów online. Wygoda, jaką zapewniają zakupy przez Internet, jest kluczowym czynnikiem zwiększającym wykorzystanie kanałów cyfrowych, zarówno w przypadku zakupów w sklepach spożywczych (54 proc. wskazań), jak i innych, niespożywczych zakupów (65% wskazań). Konsumenci zwracają również uwagę na większe bezpieczeństwo takich zakupów oraz atrakcyjne ceny oferowanych produktów. Co piąty konsument twierdzi, że w czasie COVID-19 robił zakupy spożywcze w sklepach internetowych, a 35 proc. konsumentów kupuje w Internecie produkty z kategorii pozaspożywczej.

W tym samym czasie duże, tradycyjne sklepy są znacznie rzadziej odwiedzane. Tendencja ta ma się utrzymać, a blisko co drugi konsument, który zmienił swoje nawyki zakupowe, twierdzi, że jego nowe zachowania utrzymają się w przyszłości.

– Konsument w nowej rzeczywistości jest świadomym klientem pod względem cyfrowym i akceptuje łatwość, z jaką może komunikować się i realizować potrzeby zakupowe za pośrednictwem kanałów cyfrowych. Firmy zareagowały na pandemię spowodowaną COVID-19 wysokim poziomem innowacyjności, w tym większym cyfrowym dostępem do zakupów i obsługi klienta. Konsumenci to doceniają i chcą, aby taki poziom został utrzymany. Już trzykrotnie więcej konsumentów badania KPMG (wzrost z 5 proc. do 17 proc.) przyznało, że będzie korzystać ze specjalnych stron internetowych, aplikacji czy webchatów jako głównego kanału komunikacji w nowej rzeczywistości. Jednocześnie aż o 14 p.p. spadła liczba osób deklarujących odwiedziny w sklepie stacjonarnym, jako powód do uzyskania niezbędnej pomocy – mówi Andrzej Musiał, starszy menedżer w dziale doradztwa biznesowego w zespole Customer & Growth w KPMG w Polsce.

Zmienione zwyczaje konsumentów, nie oznaczają natomiast całkowitej rezygnacji z dokonywania zakupów w tradycyjnych sklepach stacjonarnych. Konsumenci przyznali jednak, że będą wybierać sklepy stacjonarne tylko wtedy, gdy cena produktów będzie odpowiednia (ok. 50 proc. wskazań), będzie to wygodne oraz lokalizacja sklepów będzie atrakcyjna. Czynniki związane z lokalizacją sklepu i wygodą wykonywania w nim zakupów są szczególnie istotne dla handlu spożywczego – osiągają wskazania wyższe od 5 do 12 p.p. niż w przypadku zakupów produktów z kategorii pozaspożywczych.

Jednocześnie blisko połowa konsumentów globalnego badania KPMG przyznała, że w obecnej sytuacji oczekuje od właścicieli sklepów stacjonarnych odpowiednich rozwiązań służących zapewnieniu dystansu społecznego. Istotne są również darmowe dostawy, elastyczne zasady zwrotu zakupionych produktów, specjalne oferty, a także obniżki cen.

– Właściciele sklepów stacjonarnych będą musieli zaoferować konsumentom nowe powody do zakupu w trybie offline. Ponieważ cena, czyli specjalne oferty i promocje, na które wskazuje blisko 40 proc. respondentów oraz wygoda są kluczem do podejmowania decyzji przez konsumentów, sprzedawcy detaliczni będą musieli poszerzyć swoje możliwości dostaw oraz zarządzać równowagą między dostawą do domu, a asortymentem produktów w sklepie. Zachętą dla klientów może być podkreślenie lokalnego charakteru sklepu. Już w okresie przed COVID-19 analizy KPMG nt. rynku w Polsce wskazywały że 54 proc. klientów jest w stanie dopłacić do odzieży produkowanej w Polsce, ale połowa z nich była gotowa na to przeznaczyć nie więcej niż 10 proc. ceny towaru – mówi Jan Karasek.