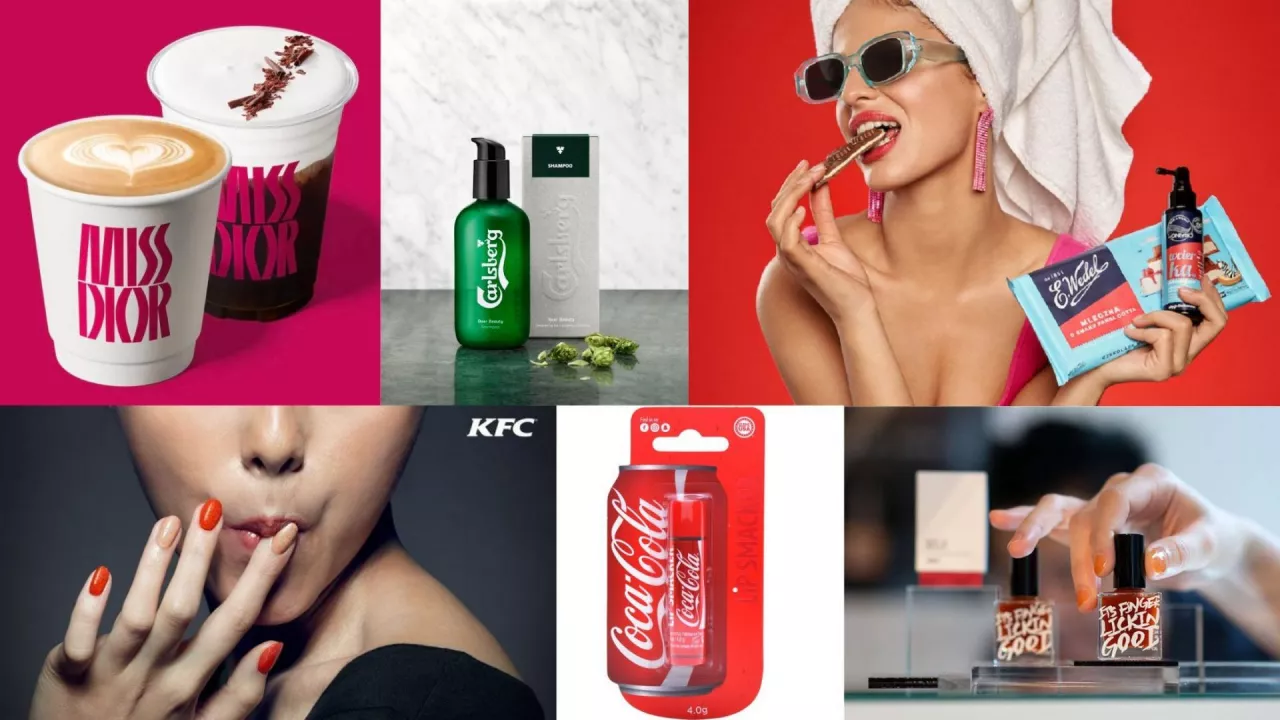

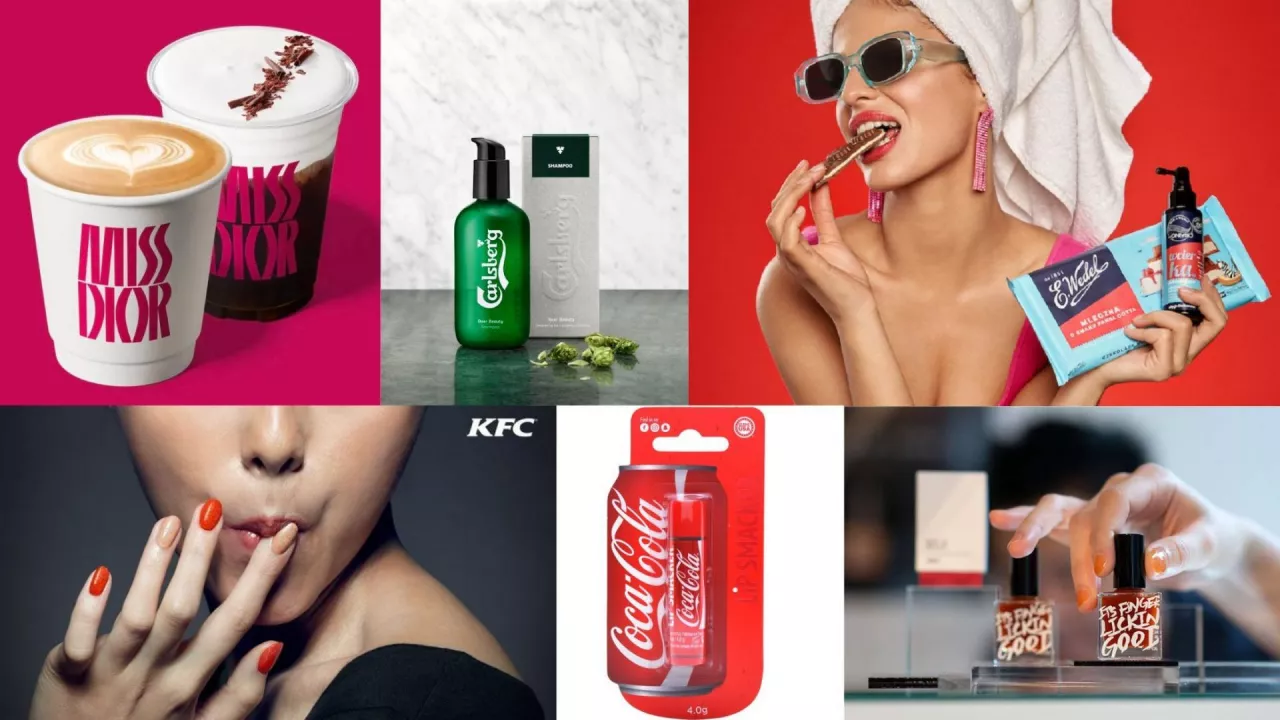

By uczcić Festiwal Qixi, w centrum handlowym Taikoo Li Sanlitun w Pekinie pojawił się pop-up (sklep tymczasowy) poświęcony zapachowi Miss Dior Parfum. Zarówno w pop-upie, jak i w filii Grid Coffee w dzielnicy Sanlitun, w terminie od 1 do 11 sierpnia dostępne były dwie kawy inspirowane Miss Dior. Dodatkowo w ramach „Love Fearlessly” (Kochaj bez lęku) brandy przygotowały wystawę opisującą historię perfum Miss Dior od ich powstania w 1947 roku i prezentującą różne wersje zapachu. Kluczowym tematem ekspozycji była oczywiście miłość. Osoby odwiedzające pop-up mogły skorzystać też z wideobudki.

Dwa kolejne pop-upy, choć bez ekspozycji, pojawiły się też w Qiantan Taikoo Li w Szanghaju oraz w MixC World w Shenzhen.

Czytaj też: Pierwszy w Europie pop-up Armani Power of Beauty został otwarty w Warszawie

By oddać hołd Miss Dior, Grid Coffee przygotowało dwa napoje: zimny i gorący. Gorący napój Roasted Love, odzwierciedlający motyw miłosny pop-upu Qixi, łączy ziarna kawy Yunnan z mlekiem owsianym o orzechowym smaku oraz herbatą rooibos. Z kolei Provence Cold Brew oddawał hołd miejscu narodzin kultowych perfum, które zostały zainspirowane miłością Christiana Diora do Prowansji. Napój łączy cytrynową nutę z bitą śmietaną z mleka owsianego obsypaną płatkami czekolady.

Festiwal Qixi to święto romantycznej miłości. Wywodzi się z chińskiej mitologii i nawiązuje do legendy o dwójce kochanków: tkaczki Zhinü i pasterza imieniem Niulang. Najstarsza wzmianka o tym micie pochodzi sprzed ponad 2600 lat. Festiwal Qixi obchodzony jest siódmego dnia siódmego miesiąca księżycowo-słonecznego w chińskim kalendarzu księżycowo-słonecznym. Z tego powodu jest też znany jako Festiwal Podwójnej Siódemki lub Noc Siódemek, choć ze względu na tematykę święta globalnie najbardziej przyjęło się określenie chińskich walentynek.

Skojarzenie tego konkretnego zapachu ze świętem miłości nie jest przypadkowe. Gdy Christian Dior zaprezentował swoje najsłynniejsze perfumy po raz pierwszy, w 1947 roku w Paryżu, określił je właśnie „zapach miłości”. Nazwał je w hołdzie dla swojej ukochanej młodszej siostry, miłośniczki kwiatów, sztuki i muzyki.

Czytaj też: NYX Professional Makeup i Gordon Ramsay łączą siły przy nowym produkcie

Dla rodzeństwa wystawa była nowym początkiem: Christian Dior otworzył swój dom mody w 1946 roku; wcześniej ze względów ekonomicznych był zmuszony projektować kreacje dla nazistek. Z kolei Catherine Dior trafiła do obozu koncentracyjnego w Ravensbrück; w 1945 roku uciekła z marszu śmierci w Dreźnie. Była tak wycieńczona, że gdy brat odebrał ją z dworca, nie rozpoznał jej. Kilka miesięcy później doszła do siebie na tyle, by podjąć pracę; rozpoczęła hodowlę kwiatów w Prowansji. Dostarczała je nie tylko do kwiaciarni, ale też do domów mody. Początek 1947 roku był dla Diorów prezentacją pierwszej kolekcji zatytułowanej „New Look” (Nowy wygląd). Modelki zostały spryskane perfumami Miss Dior.

Grid Coffee to wywodząca się z Pekinu marka, która powstała w 2021 roku. Jej najnowszy lokal w Shenzhen został otwarty 28 lipca. Brand stawia na luksusowe lokalizacje oraz wysokiej jakości napoje, a także na prestiżowe współprace. Zaledwie pięć miesięcy temu podjął crossoverową współpracę w zakresie mody i kultury kawy z marką Gucci.

Choć współpraca pomiędzy branżą beauty a spożywczą może wydawać się nietypowym zabiegiem, to Dior i Grid Coffee bynajmniej nie są pionierami.

– Zdecydowanie na całym świecie, a w szczególności w Chinach, istnieje szerszy trend współpracy marek z różnych branż. Pozwala to markom nawiązać kontakt z szerszą grupą konsumencką i wzbudzić uczucie nostalgii – skomentował w rozmowie z Wang Ying z China Daily dyrektor China Market Research Group, Ben Cavender.

Przykładem może być współpraca między producentem kremowych cukierków White Rabbit i kosmetyczną marką Maxam należąca do koncernu Shanghai Jahwa. Brandy stworzyły kremowy balsam do ust w kształcie cukierka White Candy. Maxam zadbał o to, by połączyć funkcję nawilżającą balsamu ze smakiem i zapachem cukierka kojarzącym się konsumentkom i konsumentom z dzieciństwem. W ciągu pierwszej sekundy przedsprzedaży sprzedało się niemal tysiąc sztuk; a w ciągu trzech godzin – kolejne 10 tysięcy.Czytaj też: Współpraca E.Wedel i OnlyBio, czyli kosmetyki pachnące jak wedlowskie słodycze

Kolejne chińskie brandy, które połączyły siły, to sieć fast foodów Zhouheiya, której flagowym produktem są pikantne szyjki kaczki, oraz marka kosmetyków do pielęgnacji skóry Unifon. Wspólnie stworzyły szminkę o smaku pikantnych przypraw, która stała się bestsellerem wśród młodych konsumentek.

Koreańska marka The Face Shop postawiła na współpracę z Coca-Colą. Zestaw utrzymany w barwach słynnego napoju zawierał m.in. pięć szminek, błyszczyki do ust oraz paletę cieni do powiek, wszystko w zapachu coli.

Kolejna współpraca Coca-Coli zaowocowała linią balsamów do ust wyprodukowanych przez firmę Lip Smacker! Balsamy powstały w wariantach smakowo-zapachowych Fanta Orange, Coca-Cola, Cherry-Coke, Fanta Strawberry, Sprite oraz Vanilla-Coke. Są dostępne cały czas, także w Polsce, m.in. w Rossmannie, Hebe czy na portalu Aelia Duty Free.

Duńskie przedsiębiorstwo piwowarskie Carlsberg, jedno z największych na świecie, wypuściło linię kosmetyków Carlsberg Beer Beauty obejmujące piwny szampon, odżywkę oraz balsam do ciała. Skład kosmetyków oparty był na składzie piwa; zawierały jęczmień, chmiel i drożdże. Stworzenia linii Carlsberg Beer Beauty podjęła się marka kosmetyczna Urtegaarden.

Hasłem „It’s finger-lickin’ good!” (Tak dobre, że palce lizać!) promowany był... jadalny lakier do paznokci o smaku gorących kawałków kurczaka – dostępny w wersjach nude o smaku Original Recipe” oraz „Hot & Spicy” w odcieniu zbliżonym do tabasco. Ponieważ lakiery były w całości wykonane z jadalnych składników, musiały być przechowywane w lodówce a ich data przydatności do spożycia (i użycia) wynosiła tylko pięć dni. Lakiery produkowane były przez firmę przyprawową McCormick w Singapurze i trafiły na rynek w Hong Kongu.

Czytaj też: E. Wedel i Stars from the stars wypuściły kolekcję makijażową

Niedawno NYX Professional Makeup zaprosiło do współpracy znanego szefa kuchni Gordona Ramsaya oraz jego córkę Holly Ramsay. W efekcie powstało ciasto inspirowane nowym różem do policzków Buttermelt Blush.

A jak sytuacja wygląda w Polsce? Współpracę z branżą beauty wyjątkowo upodobało sobie przedsiębiorstwo Lotte Wedel (dawniej: E. Wedel), będące zarazem najstarszą fabryką czekolady w Polsce.

Wedlowskie produkty umilały czas kursantkom odbywającym szkolenia warszawskiej i poznańskiej Akademii Semilac, a w okresie bożonarodzeniowym 2018 roku marka Semilac promowała wzory inspirowane świąteczną edycją Ptasiego Mleczka. Ponadto podczas targów Beauty Forum & SPA w Warszawie Semilac częstował klientki gorącą czekoladą oraz torcikami wedlowskimi.

W 2023 roku kultowa marka słodyczy nawiązała współpracę z brandem OnlyBio, co zaowocowało limitowaną serią pachnących czekoladą produktów pielęgnacyjnych, z kolei w 2024 roku marka Stars from the stars stworzyła kolekcja kosmetyków do makijażu inspirowanych zapachami wedlowskich słodyczy.

Anna Tess Gołębiowska