W czasie kryzysu rynek spowalnia, kondycja firm, które nie mają poduszki finansowej i opierają biznes na jednej działalności spada, natomiast silni gracze wyruszają na zakupy, albo – mówiąc bardziej obrazowo – na polowanie. Widać to wyraźnie w sektorze kosmetycznym.

Wystarczy spojrzeć na światowego giganta – koncern Procter & Gamble, który od końca ubiegłego roku skupuje marki kosmetyczne wzbogacające jego portfolio, a sprzedaje te, które do niego nie pasują. Na liście kupionych znalazły się m.in. marki Tula Skincare – specjalizująca się w pielęgnacyjnych produktach opartych na probiotykach czytaj więcej o transakcji, Quai – pielęgnacyjna marka z segmentu premium specjalizującą się produktach do włosów czytaj więcej o transakcji oraz Farmacy Beauty – niezależna marka zajmująca się kosmetykami pielęgnacyjnymi do twarzy czytaj więcej o transakcji.

Na markach spełniających warunki produktów zrównoważonych, czyli przyjaznych środowisku zamierza skupić się Henkel i takie marki, jak zapowiedział Carsten Knobel, prezes zarządu Henkla, będzie kupować. Czytaj: Henkel sprzedaje część marek ze swojego portfolio. Skupi się na innowacjach, zrównoważonym rozwoju i cyfryzacji

Na zakupach jest koncern L’Oréal. W styczniu ubiegłego roku największy gracz na światowym rynku kosmetycznym przejął japońską firmę kosmetyczną Takami, która sprzedaje na zasadzie licencji produkty do pielęgnacji skóry doktora Hiroshiego Takami, założyciela dwóch tytułowych klinik dermatologicznych i estetycznych w Tokio czytaj więcej o transakcji. Natomiast w grudniu francuski gigant ogłosił, że do jego portfolio wchodzi kalifornijska marka Youth to the People produktów do pielęgnacji skóry inspirowanej ekstraktami z superfoods czytaj więcej o transakcji.

W połowie ubiegłego roku koncern Shiseido pozbył się marek BareMinerals, BUXOM i Laura Mercier czytaj więcej o transakcji Kupił je fundusz inwestycyjny Advent International specjalizujący się w skupowaniu marek od globalnych firm. Zakup trzech marek od Shiseido Americas to druga inwestycja Advent w branży kosmetycznej w ciągu ostatnich dwóch lat, po przejęciu prestiżowej marki kosmetyków do pielęgnacji włosów Olaplex w styczniu 2020 roku.

Duże transakcje zdarzyły się także w ciągu dwóch ostatnich lat na polskim rynku. Fundusz Innova Capital w styczniu 2021 r. przejął większościowy pakiet od właścicieli polskiej firmy Bielenda Kosmetyki Naturalne czytaj więcej o transakcji Następnie Bielenda odkupiła marki pielęgnacyjne Dermika i Soraya od Orkla Group oraz kupiła polską markę She Cosmetics specjalizującą się w kosmetykach do dłoni i stóp.

W lutym ubiegłego roku media obiegła wiadomość, że jeden z największych graczy na rynku lakierów Hybrydowych, firma Nesperta, sprzedała większościowy pakiet udziałów funduszowi Resource Partners, który ma w swoim portfolio także inną polską firmę kosmetyczną Torf Corporation, właściciela marki Tołpa czytaj więcej o transakcji.

Właściciela zmieniła Miya Cosmetics – młoda marka kosmetyków naturalnych, która znakomicie wystartowała w 2016 r. i zrobiła furorę na rynku kosmetycznym. Twórczynie marki i właścicielki firmy Kanani Europe sprzedały ją rodzinnej firmie inwestycyjnej TDJ. Finansowo zaangażował się w nią również Leszek Kłosiński, menedżer związany od lat z rynkiem kosmetycznym (wcześniej Oceanic), który objął stanowisko prezesa czytaj: Twórczynie marki Miya żegnają się z nią

Właściciele dobrze prosperujących polskich firm rodzinnych przyznają, że są obiektem zainteresowania funduszy inwestycyjnych i globalnych konkurentów. – Dostaję stale zapytania o sprzedaż udziałów, wykup. Nie jestem zainteresowany – mówił w wywiadzie Jesteśmy firmą rodzinną i tak zostanie dla wiadomoscikosmetyczne.pl Waldemar Ostrowski, właściciel i prezes firmy Marion.

Korzystając z dobrej koniunktury i niezwykle dynamicznego wzrostu rynku kosmetycznego, firmy i marki beauty rosły na polskim rynku jak grzyby po deszczu. W latach 2016-2020 co piąta firma kosmetyczna z sektora MŚP w Europie została założona właśnie w Polsce. Wiele z nich to rodzinne przedsiębiorstwa, mające pomysł na markę, ale zlecające jej produkcję zewnętrznym laboratoriom i fabrykom. Może się jednak okazać, że czynniki zewnętrzne gospodarczo-polityczne zahamują ten trend. Początek bieżącego roku przyniósł informacje, że nie wszyscy są w stanie w warunkach kryzysu nadal prowadzić działalność. Ostatnie 2 lata były dla nas bardzo trudne – każdy wie, jak wiele nieprzewidzianych czynników skumulowało się w tym czasie. – Najbliższy rok, niestety, nie zapowiada się ani trochę łaskawszy – czytamy w komunikacie polskiej firmy Neuty Minerals, która z końcem 2021 r. postanowiła zakończyć produkcję.

Czy to dopiero początek żniw, które wśród polskich firm zbierze kryzys wywołany pandemią? Czy rodzinne firmy będą przechodziły w ręce funduszy inwestycyjnych i koncernów, które wolą kupować dobre projekty niż tworzyć je od nowa? Czy to sposób gigantów na oczyszczenie rynku z konkurencji, czy raczej szybszy sposób na rozbudowanie portfolio i dobre marki lokalne mają szansę stać się globalnymi? O komentarz poprosiliśmy ekspertów z Instytutu Biznesu Rodzinnego (IBR) analizujących kondycję przedsiębiorstw rodzinnych i trendy w tym sektorze biznesu, a zarazem doradców w firmie CMT Advisory specjalizujących się w transakcjach fuzji i przejęć.

KOMENTARZ EKSPERTÓW CMT ADVISORY dla wiadomoscikosmetyczne.pl:

dr hab. Maciej Stradomski, prof. UEP – przewodniczący Rady Programowej IBR / członek Zarządu CMT Advisory

Marta Latoń, młodszy menedżer CMT Advisory

Od lat obserwujemy zarówno konsolidacje z udziałem inwestorów finansowych – funduszy inwestycyjnych, jak również inwestorów strategicznych – w ramach łączenia firm najczęściej z tej samej branży. Według danych S&P Global Market Intelligence, w okresie ostatnich 10 lat w Europie miało miejsce ponad 300 transakcji sprzedaży kontrolnego pakietu udziałów przedsiębiorstw z branży beauty care. W 2021 roku fundusze inwestycyjne typu private equity zainwestowały między innymi w takie prywatne firmy jak Nesperta (producent lakierów i innych produktów do paznokci pod marką Semilac, Hi Hybrid) oraz Bielenda Kosmetyki Naturalne (producent produktów pielęgnacyjnych).

Wzrost aktywności w obszarze przejęć niekoniecznie musi być związany z kryzysem, jak również nie musi skutkować likwidacją marek, czy ograniczeniem różnorodności produktowej. Marka jest elementem komunikacji z klientem, często firmy posiadają wiele marek kierunkując je na dane grupy docelowe. Celem nabycia firmy jest często przejęcie marki i jej utrzymanie. Przykładowo, w latach 2019-2021 Bielenda Kosmetyki Naturalne nabyła marki BodyBoom, Soraya, Dermika, a grecka grupa Sarantis nabyła markę Luksja. Wymienione przejęte marki są dalej na rynku i są rozwijane.

Na atrakcyjność branży kosmetycznej pod względem inwestycyjnym wpływają takie czynniki jak: potencjał skalowalności dzięki szerokiej grupie odbiorców – potencjał wzrostu sprzedaży poprzez wejście na kolejne rynki geograficzne bądź produktowe oraz rosnący popyt na dane produkty, jak również potencjał zyskowności – relatywnie wysokie marże. Jednak kluczowa jest zdolność przedsiębiorstwa do generowania zysków, na co wpływa wiele aspektów, w tym: zarządzanie, relacje z klientami, komunikacja marki, produkty (ich jakość, innowacyjność, skład) wpisujące się megatrendy gospodarcze (jak np. trend eko).

Od lat współpracujemy z firmami rodzinnymi i rozumiemy wyzwania, jakie stoją przed nimi, w szczególności na tak konkurencyjnym rynku jakim jest są kosmetyki. Oferta jest bardzo obszerna – niektóre firmy wprowadzają po sto nowych wariantów produktów rocznie, a do tego należy dodać relaunching obecnych produktów. Natomiast nowe marki i firmy wciąż znajdują swoją niszę, głównie dzięki internetowym kanałom sprzedaży.

Obecne i prognozowane otoczenie makroekonomiczne, które implikuje wzrost kosztów prowadzenia działalności jest wyzwaniem dla wielu przedsiębiorstw, w tym branży kosmetycznej. Otwarte pozostaje pytanie, czy obserwowany trend wzrostu wydatków konsumentów na kosmetyki ulegnie zmianie? Utrzymująca się inflacja może bowiem wpływać na coraz większy spadek siły nabywczej konsumenta.

Analiza aktywności M&A europejskiej branży beauty w latach 2020-2021

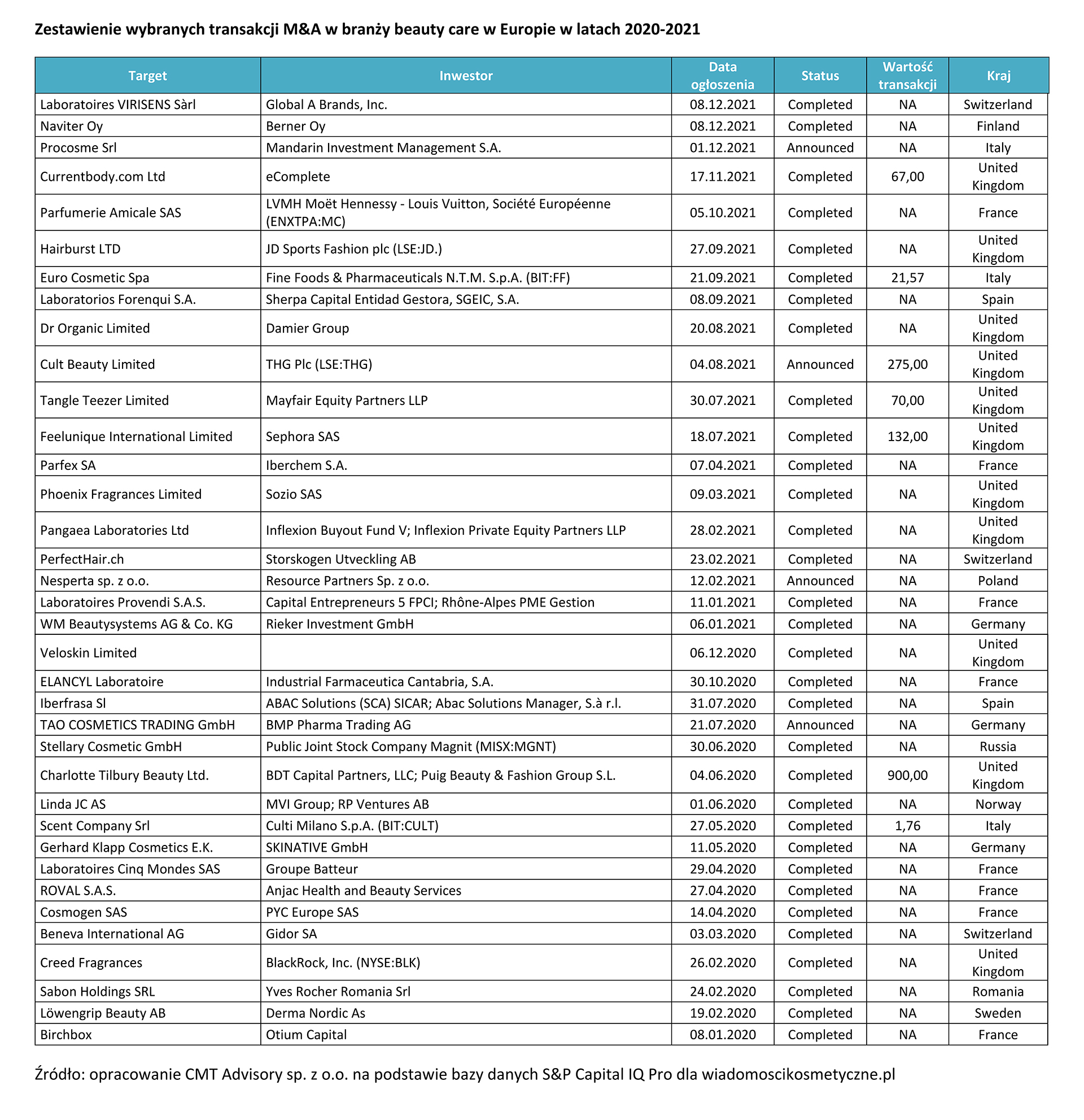

Według bazy danych S&P Capital IQ Pro na przestrzeni lat 2020-2021 w Europie w branży beauty care miały miejsce 32 zakończone przejęcia pakietów kontrolnych i 4 transakcje w trakcie finalizacji.

Łączna wartość wszystkich transakcji, dla których szczegóły zostały ujawnione do informacji publicznej wynosi blisko 1,5 mld dolarów a ich mediana to 70 mln dolarów. Warto podkreślić, iż największa transakcja opiewała na kwotę 900 mln dolarów i było to przejęcie Charlotte Tilbury Beauty przez BDT Capital Partners i Puig Beauty & Fashion Group w 2020 roku.

Charlotte Tilbury Beauty Ltd. To założona w 2012 w Londynie marka, która produkuje kosmetyki do pielęgnacji oraz makijażu twarzy. Firma posiada szeroką ofertę asortymentową a swoje produkty dystrybuuje głównie online. BDT Capital Partners oferuje przedsiębiorstwom finansowanie, które pozyskuje w ramach swoich funduszy. Puig Beauty & Fashion Group jest przedsiębiorstwem działającym w ponad 150 krajach. Firma operuje w branży kosmetyczno-odzieżowej.

Najbardziej aktywnymi krajami na rynku M&A (fuzji i przejęć) w branży beauty care były Wielka Brytania (11 transakcji) i Francja (8 transakcji), co wynika z faktu, że te kraje znajdują się w pierwszej 5 największych graczy na rynku kosmetycznym.

Zestawienie wybranych transakcji M&A w branży beauty care w Europie w latach 2020-2021

Źródło: opracowanie CMT Advisory sp. z o.o. na podstawie bazy danych S&P Capital IQ Pro dla wiadomoscikosmetyczne.pl